|ABC Inwestowania | Szacowany czas czytania artykułu: 5 minut

Fundusz parasolowy to elastyczne rozwiązanie, które umożliwia lokowanie środków w subfundusze różniące się polityką inwestycyjną i poziomem ryzyka i przenoszenie kapitału pomiędzy nimi bez konieczności płacenia podatku od zysków kapitałowych.

Z tego artykułu dowiesz się:

Fundusz parasolowy (umbrella fund) to taki rodzaj funduszu inwestycyjnego, który zawiera w sobie wydzielone subfundusze. Każdy subfundusz ma własną politykę inwestycyjną (i własny portfel), która ma przełożenie na profil ryzyka i potencjalną stopę zwrotu. Jeśli mam do czynienia z określeniem „subfundusz”, to znaczy, że jest to element funduszu parasolowego. Tylko parasolowy fundusz inwestycyjny posiada osobowość prawną.

Fundusz parasolowy to ciekawy produkt dla osób chcących zoptymalizować swoją inwestycję dzięki dywersyfikacji środków. Liczba subfunduszy ramach jednego inwestycyjnego funduszu parasolowego zależy od strategii samego TFI. Najczęściej w skład parasola wchodzą subfundusze umożliwiające inwestycję w różnego rodzaju klasy aktywów. W jednym parasolu możemy więc znaleźć na przykład subfundusz akcji polskich uniwersalnych i papierów dłużnych polskich skarbowych.

Fundusze parasolowe pojawiły się po wprowadzeniu podatku Belki jako optymalizacja podatkowa. Gdyby nie było podatku od zysków kapitałowych, nie byłoby praktycznego sensu tworzyć funduszy parasolowych.

Warto dodać, że pojęcia "subfundusz" i "fundusz" w mowie potocznej często używane są zamiennie.

➡️➡️➡️ Przeczytaj także: Podatek Belki - czym jest i jak go rozliczyć?

Konstrukcja parasola pozwala na przenoszenie kapitału z jednego subfunduszu do drugiego bez konieczności rozliczenia podatku od zysków kapitałowych (zamiana), jak to ma miejsce w przypadku odrębnych funduszy (konwersja). Dopiero po zakończeniu inwestycji w ramach funduszu parasolowego obowiązuje podatek.

Dopóki lokujemy środki w subfunduszach w ramach jednego funduszu parasolowego, dopóty są one chronione przed podatkiem od dochodów kapitałowych.

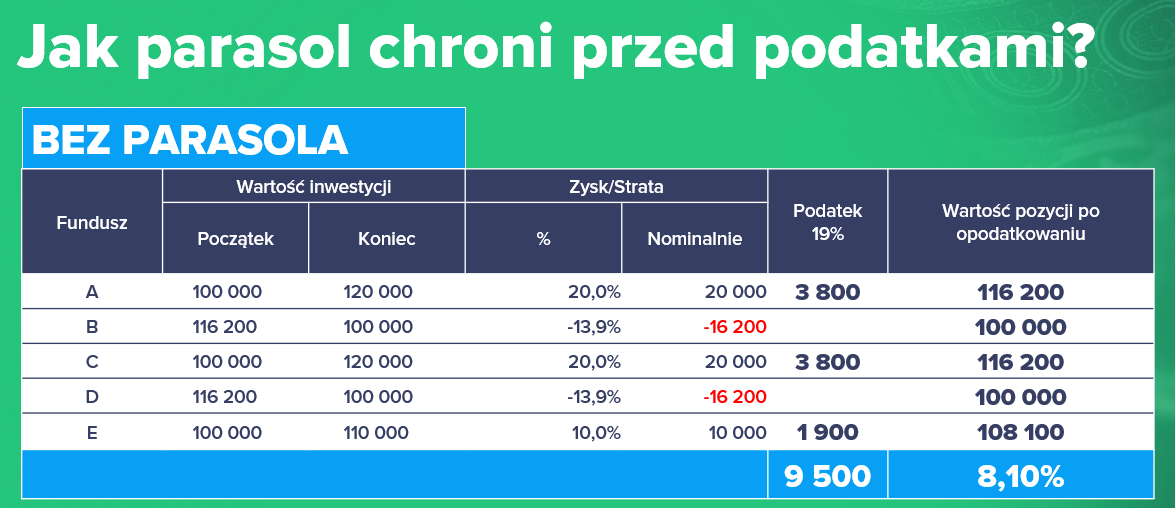

Powiedzmy, że zainwestowaliśmy 100 tys. zł w tradycyjny (czyli nie parasolowy) fundusz A i co roku przenosiliśmy środki pomiędzy różnymi funduszami (B, C, D, E). Inwestycje te przynosiły i zyski i straty (jak w poniższej tabeli). W przypadku zysków trzeba było zapłacić podatek od zysków kapitałowych (po zakończeniu roku kalendarzowego). Ta nasza przykładowa inwestycja na koniec przyniosła 8,1 tys. zł, czyli 8,1% zysku. Podatek wyniósł 9,5 tys. zł.

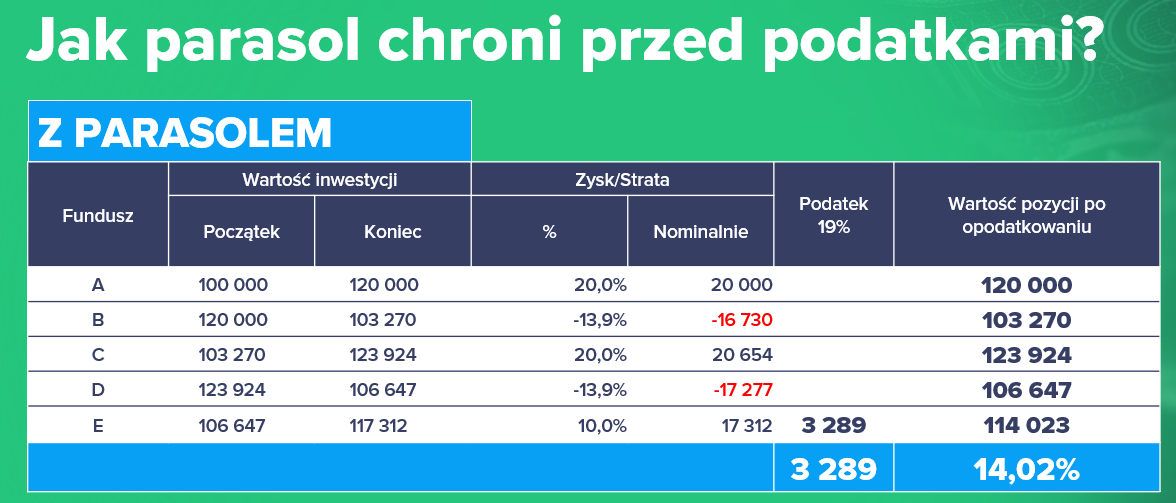

W przypadku parasola kompensujemy straty z zyskami, przez co płacimy podatek od niższej kwoty, czyli od salda zysków i strat na wszystkich pozycjach w portfelu.

Gdyby inwestor dokonywał takie same transakcje, ale w ramach jednego funduszu parasolowego, zysk wyniósłby 14 tys. zł. Dzięki optymalizacji podatkowej sam podatek okazał się niższy i wyniósł 3,3 tys. zł.

Różnica między tymi dwoma przypadkami jest wprost zależna od wpłaconej początkowo kwoty, wyników funduszy i czasu trwania inwestycji. Przy kompensacji zysków i strat liczy się masa zysku i masa straty, a nie procentowe wartości tych zmian.

Większość towarzystw funduszy inwestycyjnych oferuje fundusze parasolowe. Często się zdarza, że towarzystwo funduszy inwestycyjnych ma w ofercie nawet kilka funduszy parasolowych i w każdym z nich po kilka, a nawet kilkadziesiąt subfunduszy.

Najszerszą ofertę subfunduszy mają fundusze parasolowe z TFI PZU (inPZU SFIO, PZU FIO Parasolowy), PKO TFI (PKO Parasolowy FIO), Allianz Polska TFI (Allianz SFIO), Goldman Sachs TFI (Goldman Sachs SFIO), Santander TFI (Santander Prestiż SFIO) oraz Skarbiec TFI (Skarbiec FIO).

Każdy z subfunduszy, który wchodzi w skład funduszu parasolowego, ma inną politykę inwestycyjną, własny portfel, którym zarządza zespół specjalistów.

Na KupFundusz.pl można inwestować w ramach kilkudziesięciu funduszy parasolowych z 21 różnych towarzystw funduszy inwestycyjnych. Wystarczy kupić jednostki uczestnictwa wybranego subfunduszu i korzystać z tej możliwości. Platforma podpowiada, które subfundusze znajdują się w konkretnym parasolu. Obecnie najwięcej funduszy parasolowych (z obecnych na platformie KupFundusz.pl) oferują Pekao TFI i Goldman Sachs TFI.

W Pekao TFI mamy: Pekao FIO (fundusz inwestycyjny otwarty), Pekao Funduszy Globalnych (specjalistyczny fundusz inwestycyjny otwarty), Pekao Strategie Funduszowe SFIO (specjalistyczny fundusz inwestycyjny otwarty) oraz Pekao Walutowy FIO (fundusz inwestycyjny otwarty).

Goldman Sachs TFI oferuje fundusze parasolowe: Goldman Sachs Parasol FIO (fundusz inwestycyjny otwarty), Goldman Sachs Perspektywa SFIO (specjalistyczny fundusz inwestycyjny otwarty), oraz Goldman Sachs SFIO (specjalistyczny fundusz inwestycyjny otwarty).

Największą zaletą funduszy parasolowych jest możliwość swobodnego przenoszenia środków między nimi bez konieczności płacenia podatku od zysków kapitałowych (dopóki trzymamy środki w ramach jednego parasola). Pozostałe zalety są zbieżne z tymi, które generalnie mają fundusze inwestycyjne.

Funduszami inwestycyjnymi zarządzają specjaliści.

Fundusze inwestycyjne w prosty sposób umożliwiają dywersyfikację portfela inwestycyjnego, gdyż inwestują w różne instrumenty finansowe, w różnych sektorach i różnych regionach geograficznych.

Fundusze inwestycyjne umożliwiają przenoszenie środków pomiędzy subfunduszami (zamiana) czy funduszami (konwersja) w celu zmiany strategii w zależności od koniunktury na rynkach.

Zasubskrybuj już dziś i włącz powiadomienie, 🔔🔔🔔 żeby nie przegapić kolejnych odcinków.

Załóż bezpłatne konto i postaw pierwszy krok.

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)