|ABC Inwestowania | Szacowany czas czytania artykułu: 6 minut

Odroczona konsumpcja nie jest czymś, co w dzisiejszych czasach jest modne. Reklamy mówią nam kup to teraz, a firmy i banki dostarczają sposobu, by zapłacić później. Więc kupujemy, a potem płacimy. Płacimy oczywiście więcej, bo korzystamy z kredytu i dziwimy się, że stan naszego konta oscyluje poniżej zera.

Warto przyjrzeć się jak podejmujemy decyzje finansowe i dlaczego oszczędzanie dla większości z nas jest trudne. Pomijając fakt, że wydatki na życie dla przeciętnej rodziny stanowią wyzwanie, to pozostaje jeszcze obszar, w którym decyzje o zakupie czegoś nie są podejmowane, dlatego, że musimy, a bardziej dlatego, że chcemy, choć wydaje nam się że musimy. Musimy, bo potrzebujemy częstych przyjemności a kupienie czegoś poprawia nam nastrój. Po drugiej stronie mamy oszczędzanie. Odkładanie pieniędzy na przyszłość, sprawia, że musimy z czegoś zrezygnować dzisiaj, a tego nie lubimy. Czy takie umartwianie się ma sens?

Jest kilka powodów, dla których oszczędzać warto. Po pierwsze system emerytalny w Polsce nie zapewni sensownych emerytur. Powód jest prozaiczny. System został stworzony w oparciu o założenie, że populacja Polski będzie rosła. Dziś prognozy mówią, że w ciągu 30 lat liczba Polaków zmniejszy się o 4-5 milionów. To oznacza, że za 30 lat udział osób powyżej 60 roku życia w całej populacji znacząco się zwiększy. Jeżeli chcę mieć emeryturę, to powinienem zapewnić ją sobie sam. Po drugie nie tylko na rynkach finansowych pojawiają się „czarne łabędzie”, czyli wydarzenia, które właściwie nie powinny się wydarzyć, bo prawdopodobieństwo ich wystąpienia jest bardzo niskie, a jednak się wydarzają. Również w życiu każdego z nas może pojawić się „czarny łabędź” w postaci utraty pracy, choroby bliskiej osoby lub innych wydarzeń, które dziś wydają nam się mało prawdopodobne.

Zwłaszcza ten drugi powód powinien być silnym motywatorem do oszczędzania. Stworzenie bufora finansowego, który pozwoli nam przetrwać życiowe zawirowania powinno być warte pewnych wyrzeczeń. By taki bufor zwiększał nasze finansowe bezpieczeństwo powinien pokrywać nasze trzy do sześciomiesięcznych wydatków. Dla optymistów trzymiesięczny bufor może wydawać się zbyt duży, dla pesymistów sześciomiesięczny zbyt mało. Zazwyczaj jednak te kilka miesięcy, które możemy przeżyć nie zarabiając obniża nam zdecydowanie poziom stresu, gdy na naszej drodze pojawia się „czarny łabędź”.

Pozostaje więc odpowiedzieć na pytanie: Jak zgromadzić taki kapitał w ciągu na przykład trzech lat?

Istnieje wzór, który pozwala obliczyć, jaka kwotę musimy odkładać miesięcznie, by po określonym czasie zgromadzić określony kapitał, ale na razie zastosujmy prostszą metodę. Jeżeli moje dochody netto w całości przeznaczam na konsumpcję, to bez względu na to ile zarabiam, aby zgromadzić trzymiesięczny bufor finansowy w ciągu trzech lat, muszę zrezygnować z części wydatków. Mam trzy lata na akumulowanie oszczędności, ponieważ chcę mieć trzymiesięczny bufor, to w ciągu roku muszę zaoszczędzić równowartość miesięcznego dochodu netto. Rok ma 12 miesięcy co miesiąc muszę odłożyć nieco ponad 8% dochodów. Czy to dużo? Jeżeli wydaję wszystkie pieniądze na wydatki niezbędne do życia, to tak. Jeżeli część dochodu wydaję na rzeczy, które nie są tak bardzo konieczne, to jest to bardziej kwestia psychicznego nastawienia i determinacji. Jest jeszcze jedna możliwość. Psychologowie opisują ciekawy fenomen. Otóż w miarę jak nasze dochody rosną, zazwyczaj rosną również wydatki. Jeżeli zdecydujemy, że podwyżkę wykorzystamy na rozpoczęcie systematycznego oszczędzania, z psychologicznego punktu widzenia powinno nam być łatwiej. Nie rezygnujemy z dotychczasowego poziomu życia i konsumpcji, po prostu go nie zwiększamy.

Zgromadzenie kapitału, który pozwoliłby nam na trzymiesięczne przeżycie bez zarabiania, to dopiero początek budowania finansowego bezpieczeństwa. Warto myśleć o naszym finansowym zabezpieczeniu w kategoriach długoterminowych. Jeżeli więc mamy już zgromadzony kapitał, to jak go pomnażać?

Wzór na wartość przyszłą zainwestowanego dziś kapitału wygląda tak:

Wartość obecna x Średnioroczna stopa zwrotu ^ Liczba lat inwestycji = Wartość przyszła

Przyjmijmy, że w naszym przykładzie zarabiamy netto 3000 zł i po trzech latach oszczędzania mamy zgromadzone 9000 złotych. Co się stanie z naszą inwestycją przy różnych założeniach?

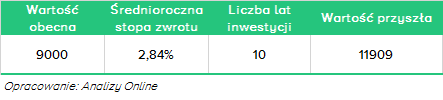

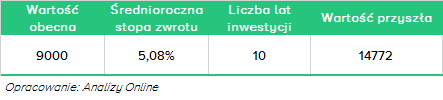

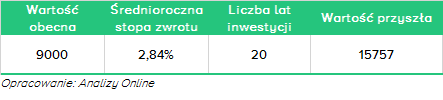

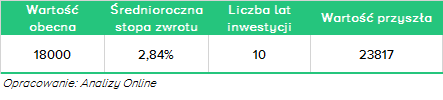

Dla symulacji przyjmijmy stopy zwrotu z portfeli modelowych KupFundusz.pl. Najpierw spójrzmy na sytuację, gdy inwestujemy 9000 złotych na 10 lat ze stopą zwrotu na poziomie 2,84%, czyli średniej stopy zwrotu, którą na koniec marca 2019 osiągnął Portfel Ostrożny.

Więcej na temat inwestowania małych kwot dowiesz sie z artykułu: W co inwestować małe kwoty?

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)