|ABC Inwestowania | Szacowany czas czytania artykułu: 8 minut

Fundusze cyklu życia to fundusze inwestycyjne, w których w miarę zbliżania się do emerytury, zmienia się ich struktura portfela, dopasowując się do wieku inwestora. Z czasem maleje udział inwestycji agresywnych (akcyjnych) na rzecz bardziej bezpiecznych (obligacji). Dzięki temu w takim funduszu strategia inwestycyjna wraz z upływem czasu staje się coraz bardziej bezpieczna.

Z tego artykułu dowiesz się:

Fundusze cyklu życia to inaczej fundusze zdefiniowanej daty. Data ta jest kluczowa - w praktyce każdy tego typu fundusz ma ją w swojej nazwie. Fundusze cyklu życia oferują zdywersyfikowany portfel z alokacją aktywów dostosowaną do roku, w którym planowane jest przejście na emeryturę. W miarę zbliżania się do daty docelowej inwestują coraz bezpieczniej.

U podstaw tego pomysłu leży zasada, że sposób inwestowania zależy w dużej mierze od wieku, polegająca na zwiększaniu poziomu bezpieczeństwa inwestycji w miarę starzenia się inwestora.

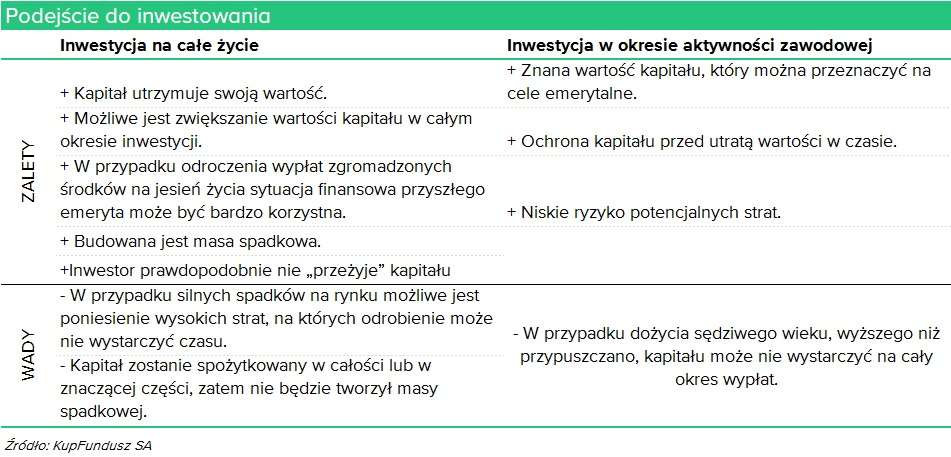

Do określenia przybliżonego udziału poszczególnych klas aktywów dla konkretnego wieku można podejść dwojako – za horyzont inwestycyjny uznać cały okres swojego życia lub jedynie okres aktywności zawodowej. Od tego zależy wartość bazowa, która służyć ma obliczeniu potencjalnego zaangażowania w instrumenty udziałowe i dłużne.

Gdy okres inwestycji to dla nas całe życie, za wartość wyjściową na ogół przyjmuje się 110. Po odjęciu od tej liczby wieku inwestora otrzymujemy procentowy udział akcji w portfelu. Osoby o bardzo niskiej tolerancji ryzyka mogą przyjąć wartość bazową na poziomie 100, zaś ci bardziej agresywni nawet 120. W efekcie 60-latek będzie utrzymywał około połowę swojego portfela w instrumentach bardziej ryzykownych. W ten sposób jego kapitał jest narażony na znaczne wahania, ale co do zasady w długim terminie powinien zyskiwać na wartości, znacząco niwelując ryzyko tego, że oszczędzający przeżyje swój kapitał.

Jeżeli natomiast za moment zakończenia inwestycji uznajemy czas przejścia na emeryturę, to wspomniana wartość bazowa jest zdecydowanie niższa, bowiem równa wiekowi, w którym przewiduje się zakończenie aktywności zawodowej. Na ogół przyjąć więc powinno się liczbę równą 60-65. Wtedy to w portfelu emeryta nie powinno już być instrumentów ryzykownych.

Zalety i wady obu podejść przedstawia poniższa tabela.

Początki funduszy zdefiniowanej daty sięgają 1994 roku. Pojawiły się one w Stanach Zjednoczonych, jednak początkowo nie zyskały zbyt dużej popularności. Dopiero zmiany w amerykańskim systemie emerytalnym z 2006 roku w ramach „Pension Protection Act” pozwoliły funduszom cyklu życia dotrzeć do szerokiego grona inwestorów. Stały się one filarem domyślnych programów zabezpieczenia emerytalnego, w które inwestowane były środki pracowników.

Europejczycy również doczekali się możliwości inwestowania w ramach funduszy cyklu życia. Ich popularność wyraźnie wzrosła po 2008 roku, kiedy to brytyjscy pracodawcy zostali zobowiązani do uruchomienia programów NEST (z ang. The National Employment Savings Trust) – indywidualnych kont pracowników umożliwiających oszczędzanie i inwestowanie na cele emerytalne. Fundusze zdefiniowanej daty odgrywają w nich kluczową rolę.>

Programu emerytalnego zakładającego inwestowanie w ramach funduszy cyklu życia doczekała się również Polska. Są nim funkcjonujące Pracownicze Plany Kapitałowe (PPK). Wpłynęło to na wzrost popularności tego typu funduszy inwestycyjnych w naszym kraju. Jednak pierwsze fundusze cyklu życia działały w Polsce dużo wcześniej. Na ich uruchomienie w 2012 roku zdecydowały się ówczesne NN Investment Partners TFI (fundusze nn perspektywa) oraz PKO TFI.

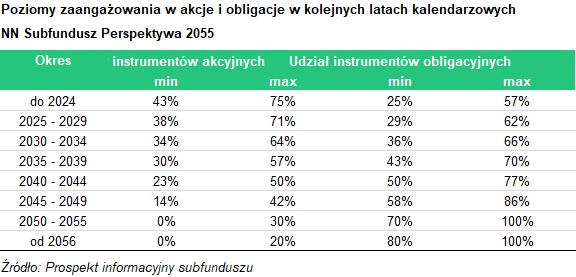

W funduszach inwestycyjnych cyklu życia podział portfela na część dłużną i akcyjną uzależniony jest od tego, ile czasu pozostało do osiągnięcia daty docelowej (zawartej w nazwie funduszu, zwykle oznaczającej moment przejścia na emeryturę). Wraz z biegiem czasu zmniejsza się udział instrumentów bardziej ryzykownych, takich jak akcje, a zwiększa tych bezpieczniejszych, np. obligacji skarbowych. Nie jest to jednak przymus i każdy inwestor może samodzielnie wybrać fundusz z określoną datą, która oznacza moment, gdy fundusz ponosi najniższe w swoim „życiu” ryzyko inwestycyjne (gdy inwestuje najmniej w akcje).

W początkowym okresie inwestycji, gdy jesteśmy młodzi, udział ryzykownych aktywów jest najwyższy. Dzięki temu mamy mieć szansę na możliwie szybką akumulację kapitału. Z czasem ich udział jest redukowany, ustępując miejsca instrumentom o niższym poziomie ryzyka. Ma to służyć ochronie zgromadzonych pieniędzy. Zadanie inwestora ogranicza się zatem do wyboru funduszu zgodnego z własną zdefiniowaną datą. O resztę, czyli dostosowanie składu portfela do wieku, dbają zarządzający.

Warto wspomnieć, że osiągnięcie zdefiniowanej daty nie musi oznaczać końca inwestycji. Jest to jedynie moment, w którym struktura portfela osiąga swoją najmniej ryzykowną formę.

Największą zaletą funduszy cyklu życia jest prostota tej koncepcji. Inwestor nie musi samodzielnie zdobywać wiedzy na temat rynków finansowych, śledzić bieżącej sytuacji na nich i w końcu podejmować decyzji dotyczących składu portfela zarówno w reakcji na aktualne wydarzenia, ale także w odniesieniu do zbliżającego się momentu zakończenia inwestycji. To wszystko dzieje się samo.

Jeżeli chodzi o wady funduszy cyklu życia, to jako taka może być postrzegana ich uniwersalność. Mają one odpowiadać bardzo szerokiemu gronu inwestorów, zatem nie odpowiedzą na bardziej specyficzne potrzeby. Części osób może nie odpowiadać, że w palecie funduszy zdefiniowanej daty nie ma na ogół strategii wysoce konserwatywnych. Nawet w przypadku tych funduszy, dla których data docelowa została już osiągnięta, w portfelu mogą znajdować się akcje. To może nie odpowiadać inwestorom poszukującym inwestycji o najniższym poziomie ryzyka. Również ci, którzy chcą inwestować agresywnie i utrzymywać dłużej wysokie ryzyko (wysokie zaangażowanie w akcje) również mogą nie znaleźć funduszu zdefiniowanej daty odpowiadającego tym oczekiwaniom. W palecie produktowej brakuje także miejsca na egzotyczne i dość wąskie strategie inwestycyjne.

Jeżeli chodzi o inwestowanie w fundusze cyklu życia, przede wszystkim należy omówić kwestie horyzontu inwestycji. Ten najczęściej ustalany jest na podstawie daty przejścia inwestora na emeryturę. Zazwyczaj więc horyzont inwestycyjny będzie stosunkowo długi, często kilkudziesięcioletni.

W tym długim czasie z pewnością pojawią się okresy lepszego i gorszego zachowania rynków finansowych. Mając jednak na uwadze, że inwestycja ma pracować do naszej później starości, możemy liczyć, że każde przejściowe pogorszenie wyników inwestycji, w kolejnych latach będzie odrobione.

Określ częstotliwość i regularność wpłat

Drugim istotnym aspektem jest regularność wpłat. Ponieważ inwestycja w fundusze cyklu życia najczęściej ma na celu zgromadzenie kapitału na emeryturę, warto jest zadbać o stałe powiększanie bazy pracującego kapitału. Może być to realizowane poprzez mniejsze i częstsze wpłaty. Można również przyjąć nabywanie jednostek rzadziej, ale za większe kwoty. Im częściej dokonujemy wpłat, tym bardziej uniezależniamy się od tego, czy dokonujemy ich na przysłowiowej górce lub dołku i tym bardziej dywersyfikujemy nasze inwestowanie. Ogólnie zalecane jest by inwestor inwestował częściej, ale regularnie małe kwoty, niż próbował analizować sytuację rynkową i inwestował większe środki w nieregularnych okresach.

Więcej na temat inwestowania małych kwot dowiesz sie z artykułu: W co inwestować małe kwoty

Oferta funduszy cyklu życia niezwiązanych z PPK jest w Polsce uboga. Znajdziemy je jedynie w PKO TFI, TFI PZU oraz Goldman Sachs TFI.

Użytkownicy KupFundusz.pl mogą inwestować w fundusze Goldman Sachs Perspektywa SFIO – najstarsze tego typu fundusze inwestycyjne w Polsce.

W skład parasola wchodzi 8 subfunduszy działających jako fundusze funduszy i inwestujących w jednostki innych funduszy należących do Goldman Sachs TFI (fundusze akcji i fundusze dłużne).

Inwestowanie w fundusze zdefiniowanej daty jest interesujące ze względu na bezobsługowość złożonego z nich portfela i automatyczne dostosowywanie ich polityki inwestycyjnej do wieku inwestora.

Specyficzna konstrukcja polityki inwestycyjnej, uzależniająca skład portfela od założonego horyzontu inwestycyjnego stanowi odpowiedź na potrzeby bardzo szerokiego grona klientów, szczególnie tych początkujących i unikających zagłębiania się w zrozumienie mechanizmów działania rynków finansowych.

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)