- W tym artykule:

- Ryzyko walutowe w inwestycjach

- Czy warto zabezpieczać się przed ryzykiem walutowym?

- Metody zabezpieczenia ryzyka walutowego w funduszach inwestycyjnych

- Fundusze zabezpieczone walutowo na KupFundusz.pl

Ryzyko walutowe w inwestycjach

Ryzyko walutowe, zwane również ryzykiem kursowym jest związane z możliwością wystąpienia niekorzystnych zmian kursów walutowych, które mogą mieć wpływ na wynik inwestycji.

Kursy walutowe zależą od wielu czynników: gospodarczych, politycznych, spekulacyjnych. Na ich zmienność mają dodatkowy wpływ także kryzysy finansowe i gospodarcze. Dlatego przewidzenie zmian kursu jednej waluty w stosunku do drugiej, np. złotego do dolara jest obarczone wysokim ryzykiem niepowodzenia.

Ryzyko walutowe jest szczególnie istotne dla inwestorów, którzy lokują kapitał na rynkach zagranicznych, bezpośrednio lub poprzez fundusze inwestycyjne.

Wpływ ryzyka kursowego na inwestycje w obcej walucie może być zarówno dodatni, jak i ujemny. Umocnienie kursu złotego względem waluty obcej ma negatywny wpływ na stopy zwrotu, a osłabienie – pozytywny.

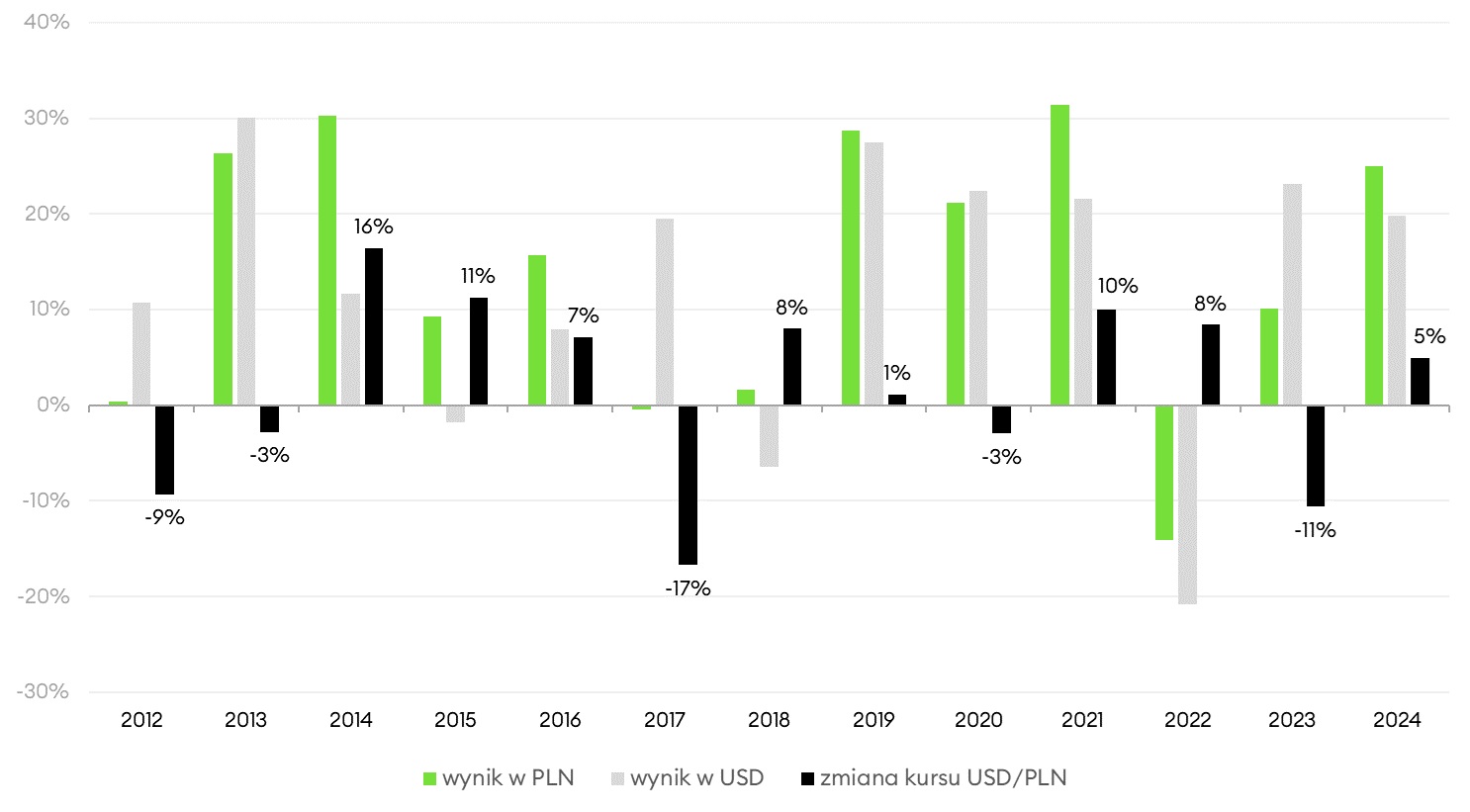

Poniżej przedstawiono wpływ zmiany kursu złotego w stosunku do dolara amerykańskiego na wynik funduszy akcji amerykańskich.

Wpływ zmiany kursu USD/PLN na wyniki funduszy akcji amerykańskich

Na przestrzeni ostatnich 12 lat złoty umocnił się względem amerykańskiego dolara 5-krotnie, co miało negatywny wpływ na ostateczny wynik funduszy akcji amerykańskich po przeliczeniu na polskie złote. W 2017 roku krajowa waluta na tyle umocniła się wobec USD, że mimo wzrostów na Wall Street, polscy inwestorzy liczyli nawet kilkunastoprocentowe straty.

W analizowanym horyzoncie inwestycyjnym były również okresy, kiedy kurs walutowy USD/PLN okazał się korzystny dla inwestorów. Przykładowo w 2014 r., korzyści płynące z osłabienia złotego spowodowały, że fundusze podwoiły zyski uzyskane z inwestycji na rynku amerykańskim.

Czy warto zabezpieczać się przed ryzykiem walutowym?

Wiele argumentów wskazuje na to, że warto zabezpieczyć się przed ryzykiem walutowym.

Dzięki zabezpieczeniu walutowemu:

- ustabilizujesz wynik swojej inwestycji,

- wyeliminujesz niepewność związaną z wahaniami kursów walut,

- unikniesz konieczności analizy zmian na rynku walutowym,

- łatwiej ocenisz, czy wybrana inwestycja jest trafna.

W przypadku bardziej doświadczonych inwestorów decyzja o zabezpieczeniu ryzyka walutowego powinna zależeć od celu inwestycyjnego oraz tolerancji na zmiany kursów walut.

Zawsze warto pamiętać o dywersyfikacji inwestycji oraz dostosowaniu strategii inwestycyjnej do akceptowanego poziomu ryzyka.

W okresach podwyższonego ryzyka na rynkach kapitałowych mamy do czynienia za spadkiem wartości wycen ryzykownych aktywów i ze wzrostem wartości USD do PLN. W takich momentach rynkowych brak hedgingu pozwala teoretycznie na odrobienie części strat ponoszonych na wycenach aktywów. Z drugiej jednak strony – w okresach apetytu na ryzyko, któremu zazwyczaj towarzyszy umocnienie PLN do walut głównych – brak hedgingu zabierze część zysków.

Więcej na ten temat przeczytasz tutaj:

Metody zabezpieczenia ryzyka walutowego w funduszach inwestycyjnych

Większość funduszy inwestycyjnych inwestujących w aktywa zagraniczne stosuje różne metody zabezpieczania ryzyka walutowego.

Zabezpieczenie walutowe w funduszach inwestycyjnych odbywa się na dwa sposoby:

- zabezpieczenie jednostki bazowej funduszu (tzw. jednostka PLN-hedged),

- zabezpieczenie ryzyka walutowego w stosunku do składników portfela, tzw. hedging.

Zabezpieczenie jednostki bazowej funduszu (PLN-hedged)

Najczęściej stosowanym rozwiązaniem jest metoda zabezpieczenia jednostki bazowej funduszu (do aktywów netto jednostki bazowej).

Mamy wówczas do czynienia z tzw. jednostką PLN-hedged, która ma na celu dostarczenie stopy zwrotu zbliżonej do wyniku uzyskanego w walucie bazowej. Zbliżonej, ponieważ mogą wystąpić pewne rozbieżności np. ze względu na różnice stóp procentowych czy koszty zabezpieczenia.

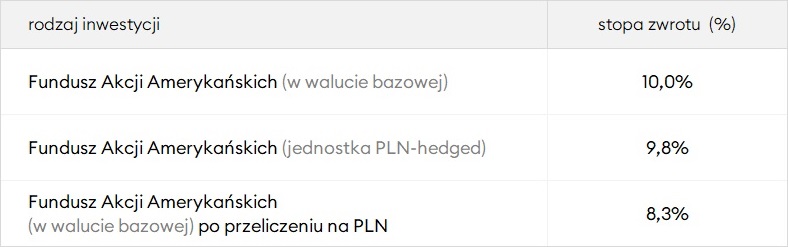

Poniższy przykład przedstawia inwestycję w fundusz akcji amerykańskich w okresie 1 roku z i bez zabezpieczenia walutowego. Na początku inwestycji kurs USD/PLN wynosił 3,79 PLN, a na koniec okresu 3,73 PLN. Względna zmiana kursu walutowego wyniosła w analizowanym okresie -1,6%.

Zabezpieczenie walutowe w funduszu akcji amerykańskich

W analizowanym okresie fundusz bazowy zyskał +10%, a jednostka PLN–hedged 9,8% (m.in. z uwagi na różnicę w stopach procentowych). Z kolei inwestycja w fundusz bazowy w przeliczeniu na PLN zyskałaby tylko +8,3%. Wynika to właśnie ze zmienności kursu walutowego – w okresie inwestycji złoty umocnił się względem dolara, co negatywnie wpłynęło na wyniki funduszu. W sytuacji odwrotnej szala przechyliłaby się na korzyść inwestora.

To rozwiązanie jest bardzo korzystne dla inwestorów indywidualnych, gdyż zabezpieczanie inwestycji na własną rękę może być zarówno kosztowne, jak i czasochłonne.

Tytuły uczestnictwa funduszy zagranicznych (luksemburskich) z zabezpieczonym ryzykiem kursowym (PLN-hedged) cieszą się zdecydowanie większą popularnością niż ich niezabezpieczone odpowiedniki. Jednostki z zabezpieczonym ryzykiem kursowym znajdują się również w funduszach funduszy (fund of funds) dostępnych w ofercie krajowych TFI.

Więcej na ten temat przeczytasz tutaj:

Na KupFundusz.pl możesz inwestować bez prowizji w ponad 400 krajowych i luksemburskich funduszy inwestycyjnych z 21 TFI!Ponad 400 funduszy inwestycyjnych bez prowizji!

Hedging walutowy - zabezpieczenie składników portfela

Drugim sposobem jest zabezpieczenie ryzyka walutowego w stosunku do składników portfela (hedging walutowy). W tym przypadku to zarządzający funduszem podejmuje decyzje dotyczące zabezpieczenia wybranych instrumentów finansowych. W przeciwieństwie do pierwszego podejścia, zachowanie jednostki znacząco różni się od jednostki bazowej.

Hedging w niektórych przypadkach może być też źródłem dodatkowych zysków. W przypadku zabezpieczania polskiej waluty do EUR czy USD uzyskujemy dodatkowo punkty swapowe. Wynikają one z różnic w stopach procentowych.

Przykładowo, gdy krótkoterminowe stopy procentowe w Polsce wynosiły około 6,5%, a w USA ok. 1,5 - 1,75%, to różnica wynosiła około 5 pkt proc. W efekcie inwestycja w USD z zabezpieczonym ryzykiem walutowym względem PLN generowała wyższą stopę zwrotu w PLN o około 5% w skali roku.

Więcej na ten temat przeczytasz tutaj:

Hedging walutowy stosuje się najczęściej na rynku obligacji, gdyż zmienność kursów walut jest relatywnie wysoka w stosunku do stóp zwrotu z instrumentów dłużnych. Brak zabezpieczenia doprowadziłby do sytuacji, że większa część stopy zwrotu byłaby efektem zmian kursów walut, a nie sytuacji na rynku obligacji.

W przypadku inwestycji w akcje, stosowanie zabezpieczenia walutowego nie przynosi tak oczywistych korzyści, jak w przypadku inwestycji na rynku obligacji. Możliwe są strategie zarówno z hedgingiem, jak i bez hedgingu. Na rynkach z wysokim poziom stóp procentowych, czyli m.in. na niektórych rynkach wschodzących zarządzający nie stosują hedgingu dlatego, że koszty tej operacji przewyższają korzyści z niej płynące.

Większość zarządzających krajowymi funduszami inwestycyjnymi stosuje zabezpieczenie ryzyka walutowego. To oznacza, że jednostki w PLN mają zbliżony wynik do inwestycji bazowych. Część zarządzających stosuje zabezpieczenie ryzyka walutowego w zależności od prognoz rynkowych, a w kilkunastu funduszach takie ryzyko w ogóle nie jest zabezpieczane. Oznacza to, że w ich przypadku na ostateczny wynik wpływ ma nie tylko zachowanie instrumentów będących w portfelu, ale także zmiana kursu walutowego.

Fundusze zabezpieczone walutowo na KupFundusz.pl

Klienci KupFundusz.pl mogą w wygodny sposób inwestować za granicą, bez konieczności zawierania transakcji zabezpieczających. W ofercie znajdują się m.in. zabezpieczone przed ryzykiem walutowym fundusze luksemburskie globalnych gigantów inwestycyjnych Schroders i Franklin Templeton.

Anna Zalewska

Anna Zalewska