|Od Kupfundusz.pl | Szacowany czas czytania artykułu: 11 minut

Rok 2023 jest już historią i dla bardzo wielu inwestorów jest historią pozytywną. Wielu obserwatorów światowych rynków finansowych oczekiwało, że 2023 rok, po fatalnym 2022, będzie zdecydowanie lepszy. Ale oczekiwania mają to do siebie, że są tylko odczuciem i w ciągu roku mogą się wielokrotnie, nawet bardzo diametralnie, zmienić. W zasadzie w każdym segmencie rynków finansowych w minionym roku można było uzyskać bardzo atrakcyjne stopy zwrotu, a dosłownie na palcach obu rąk można zliczyć rozwiązania inwestycyjne, które przyniosły inwestorom straty – najwięcej było ich w grupie funduszy metali szlachetnych, gdzie cała grupa rozwiązań inwestycyjnych straciła na wartości. Tyle historii – a jakie są oczekiwania na 2024? Wydaje się, że pozytywne, choć nie euforyczne.

Po pierwsze światowa polityka pieniężna powinna wspierać wzrost wartości aktywów ryzykownych. Rynek oczekuje, że stopy procentowe za oceanem w 2024 roku spadną od 4-6 raz po 25 punktów bazowych. Podobnej tendencji oczekuje się w strefie euro, gdzie Europejski Bank Centralny również ma w tym roku nawet 6 obniżyć koszt pieniądza. A w Polsce? Tu odpowiedź jest nieco bardziej skomplikowana niż na jedną linijkę tekstu, ale po zmianie nastawienia RPP i perspektywach poprawy sytuacji gospodarczej i umiarkowanej inflacji, więcej niż jedna lub dwie symboliczne obniżki to myślenie życzeniowe. Po drugie sytuacja gospodarcza na świecie powinna się zacząć poprawiać co przełoży się na poprawę wyników spółek i powinno przełożyć się na wzrost ich cen na giełdach. Trzecim czynnikiem – bardzo ważnym dla rynków finansowych w 2024 – będą wybory prezydenckie w Stanach Zjednoczonych, gdzie w dalszym ciągu nie wiadomo, czy uda się obecnie urzędującemu prezydentowi utrzymać władzę, a tym samym czy Stany Zjednoczone będą prowadziły politykę zagraniczną podobnie, jak przez ostatnie 4 lata. I z tego również wynika czynnik czwarty – kwestia geopolityki i wojna na terenie Ukrainy. Bez silnego wsparcia sprzętowego ze Stanów i Europy wojna będzie się przedłużać, morale będą spadać, a zmęczenie w tej części świata wojną będzie coraz większe. A to może, w negatywnym scenariuszu, doprowadzić do próby odbudowy relacji z Rosją i zwiększyć de facto zagrożenie dla eskalacji działań wojennych. Jak będzie faktycznie – to naturalnie trudno określić, ale wskazane powyżej czynniki będą w 2024 roku kluczowe dla zachowania inwestorów na rynkach finansowych.

W styczniu pozytywne nastroje na rynkach generalnie się utrzymały, dzięki czemu również w styczniu większość grup funduszy zakończyła pierwszy miesiąc 2024 „na plusie”. I chociaż na GPW mogliśmy zaobserwować spadki (głównie w przypadku dużych spółek), to zachodnia Europa i Stany Zjednoczone generalnie „rosły”. Sytuacja była nieco odmienna w drugiej części półkuli – na wartości traciły indeksy chińskie, indyjskie czy inne regionalne indeksy jak koreański Kospi. Nieco inaczej sytuacja wyglądała na rynkach długu, gdzie obligacje na dłuższym końcu krzywej generalnie na całym świecie traciły na wartości. Również na rynku surowcowym można było zaobserwować przecenę.

Przekonajmy się więc jak w takich warunkach poradziły sobie polskie fundusze inwestycyjne.

W pierwszym miesiącu 2024 na polskim parkiecie wyniki były zróżnicowane pod względem wielkości spółek. Większe spółki, również te największe, traciły na wartości podczas gdy mniejsze spółki zyskiwały. I tak WIG20 w styczniu zakończył miesiąc „pod kreską”, podczas gdy spółki zgromadzone w indeksach mWIG40 oraz sWIG80 zyskały na wartości.

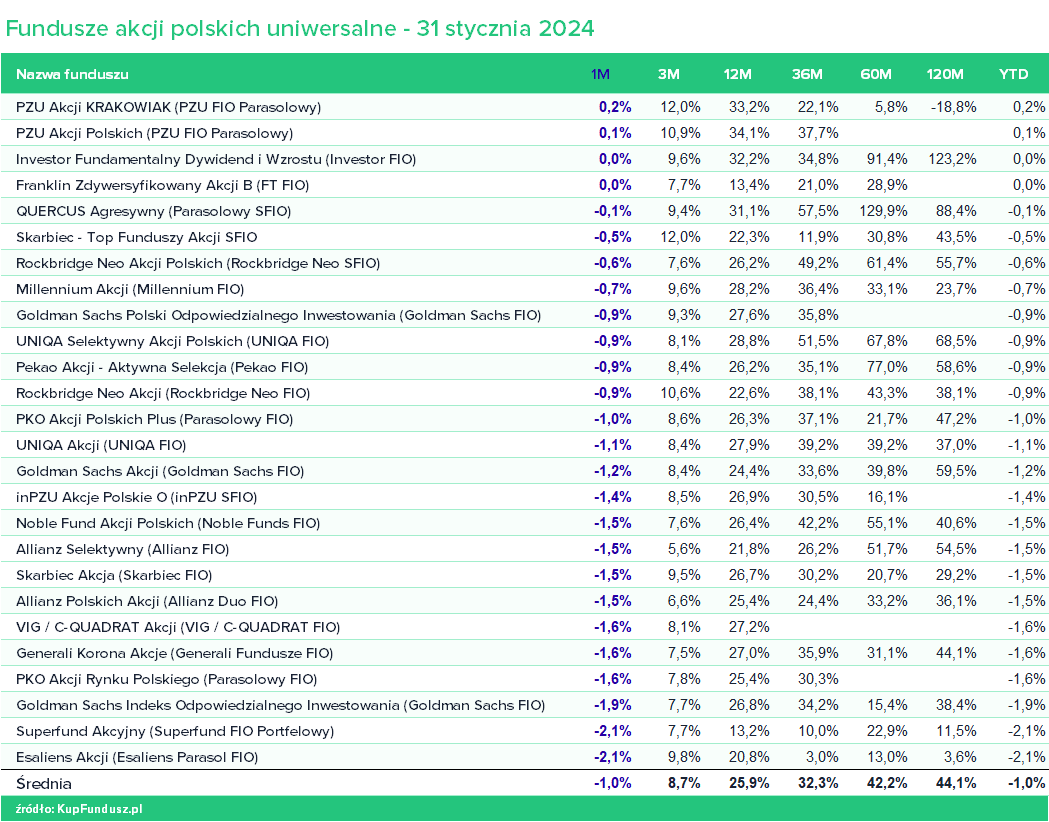

Analizując w tym kontekście wyniki funduszy zgromadzonych w grupie akcji polskich uniwersalnych widać, że zarządzający zdecydowanie bardziej przeważeni byli w spółkach większych niż mniejszych. I tak średnio fundusze w tej grupie w pierwszym miesiącu 2024 roku straciły na wartości 1,0%, podczas gdy najlepszy z funduszy zyskał 0,2%, a najgorszy stracił 2,1%.

Najlepszym funduszem w styczniu okazał się być PZU Akcji Krakowiak, który również w minionym roku był jednym z najlepszym rozwiązań na rynku. Na drugim miejscu uplasował się również fundusz „ze stajni” PZU – PZU Akcji Polskich z dodatnim wynikiem na poziomie 0,1%. Na ostatnim stopniu podium znalazł się Investor Fundamentalny Dywidend i Wzrostu oraz Franklin Zdywersyfikowany Akcji, które solidarnie nie zmieniły wartości utrzymując wartość kapitału. Po drugiej stronie zestawienia znalazł się Esaliens Akcji oraz Superfund Akcyjny, które straciły 2,1%. Następnym najsłabszym funduszem był Goldman Sachs Indeks Odpowiedzialnego Inwestowania, który stracił 1,9%. Tym niemniej biorąc pod uwagę różnicę w wynikach między najlepszym, a najgorszym funduszem widać, że pozycjonowanie zarządzających w poprzednim miesiącu było stosunkowo defensywne.

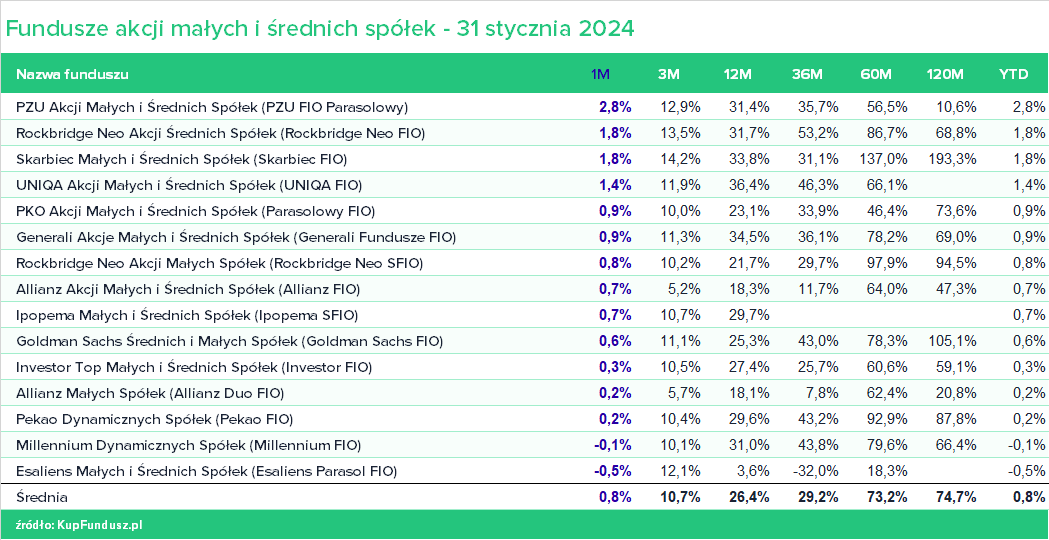

W minionym roku najlepiej zachowującym się segmentem był ten skupiony pośród średnich spółek, a najsłabiej zachowywały się spółki małe. Tym ciekawsze wydaje się być zestawienie funduszy akcji małych i średnich spółek.

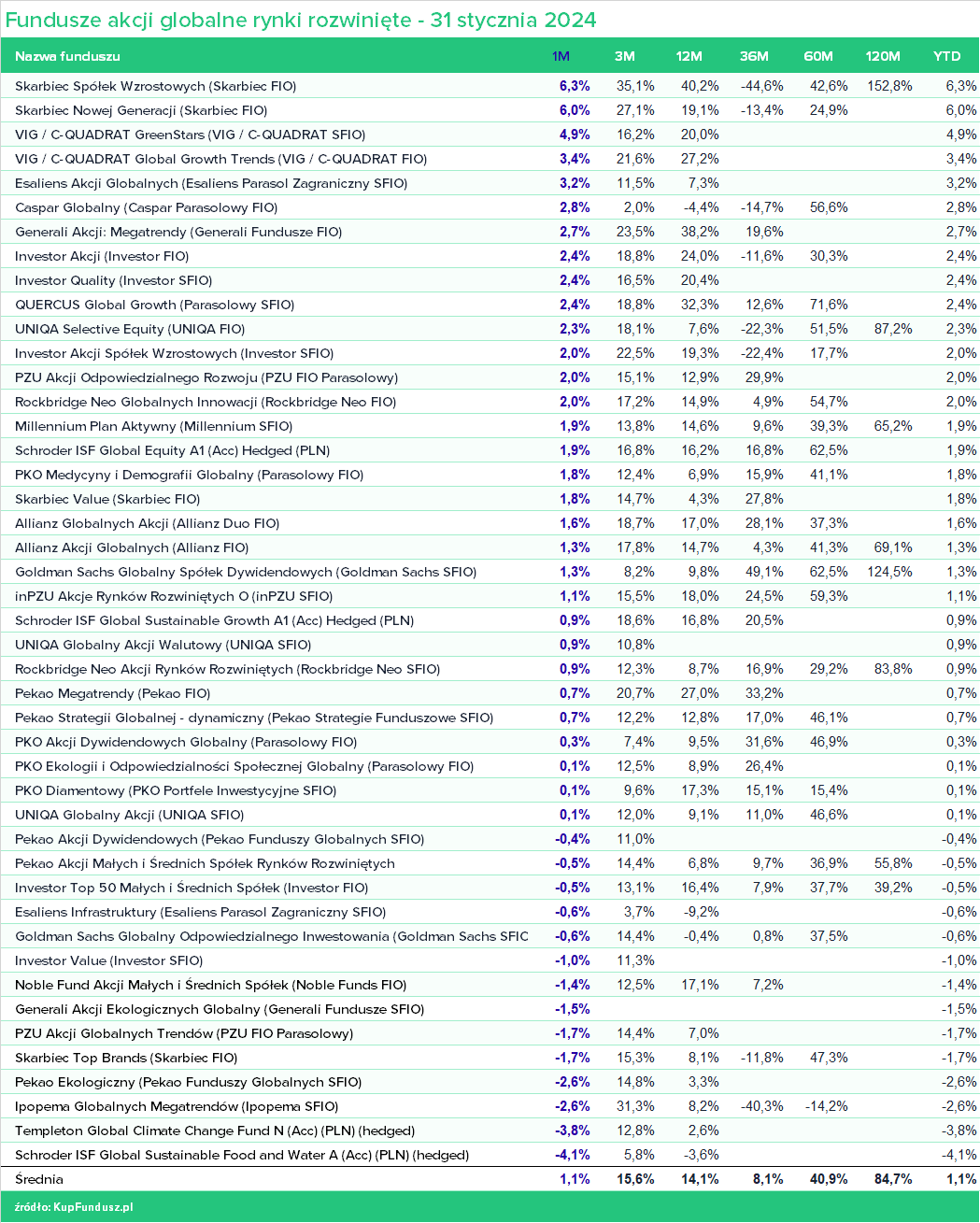

W największej grupie funduszy z omawianych, głównie dzięki wzrostom w Europie Zachodniej oraz przede wszystkim dodatnim stopom zwrotu w Stanach Zjednoczonych, spora część produktów wygenerowała atrakcyjne stopy zwrotu, wsparte osłabiającym się złotym.

I tak średnio w tej grupie fundusze zyskały 1,1%, jednak różnica między najlepszym Skarbiec Spółek Wzrostowych, a najgorszym Schroeder ISF Global Sustainable Food and Water wyniosła aż ponad 10 pkt. proc. Drugim najgorszym funduszem w grupie okazał się również produkt zagranicznego TFI operujący w podobnym segmencie – Templeton Global Climate Change Fund ze stratą równą 3,8%, a trzecim najgorszym rozwiązaniem okazał się być Ipopema Globalnych Megatrendów, który stracił 2,8%.

Poza funduszem Skarbca na pierwszym miejscu, na drugim stopniu podium uplasowało się inne rozwiązanie z tego samego TFI – Skarbiec Nowej Generacji zarobił niewiele mniej, bo 6,0%. Na trzecim miejscu znalazł się fundusz VIG / C-QUADRAT Greenstars, który zyskał 4,9%. Co również istotne, w poprzednim miesiącu w tej grupie rozwiązań zdecydowanie więcej funduszy zyskało na wartości aniżeli straciło, czemu bez wątpienia pomógł osłabiający się złoty.

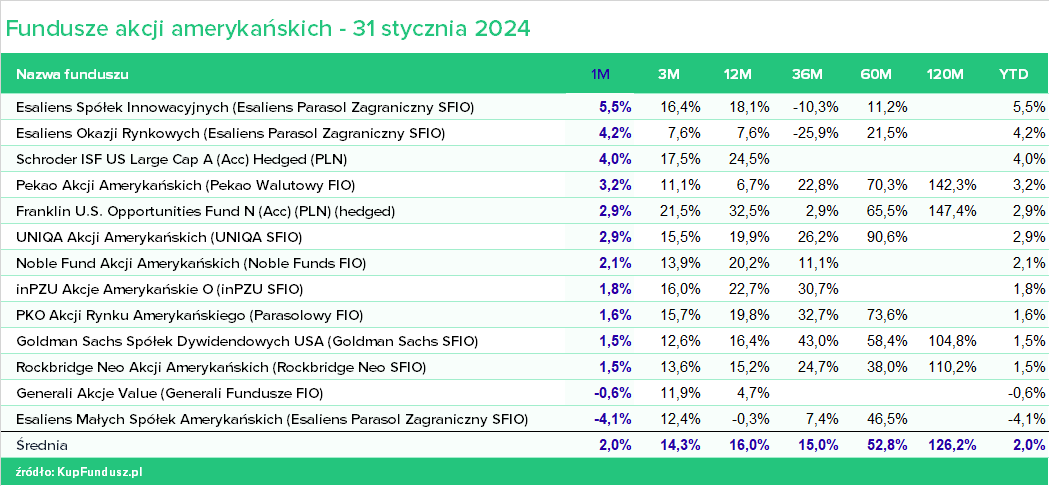

Zwyżki za oceanem w dosyć jednoliniowy sposób przełożyły się na wzrosty pośród funduszy skupionych właśnie na amerykańskich rynkach akcji. Fundusze w tej grupie zyskały na wartości średnio 2,0%, a tylko 2 rozwiązania straciły na wartości.

Najsłabszym funduszem okazał się być Esaliens Małych Spółek Amerykańskich ze stratą wynoszącą 4,1%. Drugim w kolejności tracącym na wartości i najsłabszym rozwiązaniem był Generali Akcje Value, choć tu strata była raczej symboliczna i wyniosła 0,6%. Na trzecim miejscu uplasował się Rockbridge Neo Akcji Amerykańskich, jednak mimo to był to fundusz, który zyskał na wartości.

Po drugiej stronie zestawienia znalazły się dwa fundusze Esaliens TFI. Najlepszy – Esaliens Spółek Innowacyjnych zarobił aż 5,5%, drugi Esaliens Okazji Rynkowych zyskał 4,2%, a trzeci w kolejności Schroeder ISF US Large Cap zarobił 4,0%. A więc nie tylko selekcja odpowiednich sektorów technologicznych dała w styczniu zarobić, ale także ekspozycja na duże amerykańskie spółki.

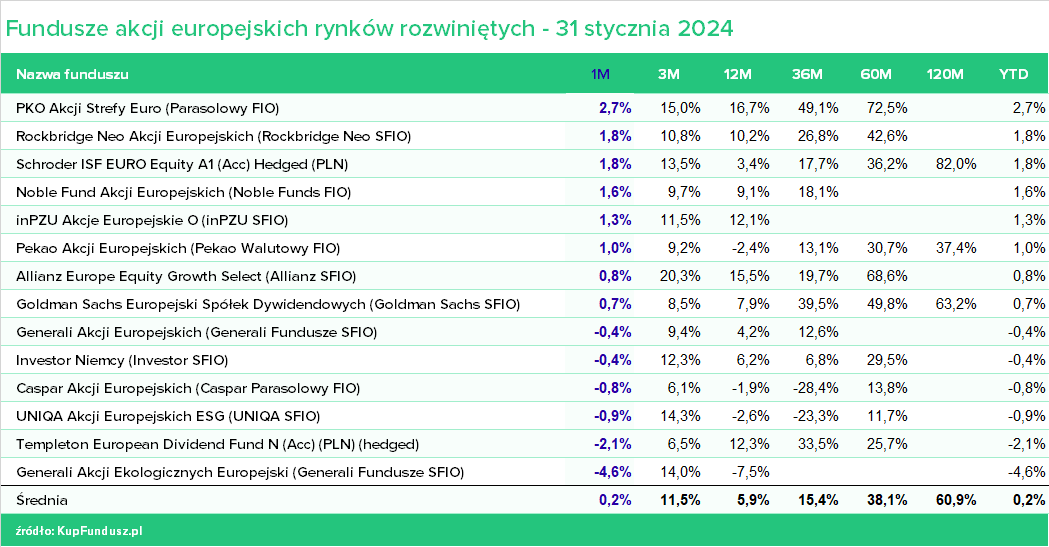

W Europie lista rankingowa funduszy podzieliła się niemal idealnie na pół, a średnio fundusze zyskały 0,2% - mimo słabnącego złotego.

Tym niemniej najlepszym produktem w tej grupie okazał się PKO Akcji Strefy Euro z dodatnim wynikiem na poziomie 2,7%. Drugi w zestawieniu Rockbridge Neo Akcji Europejskich oraz Schroder ISF EURO Equity zyskały solidarnie 1,8%.

Tymczasem pod drugiej stronie zestawienia z wyraźnie odstającym ujemnym wynikiem inwestycyjnym uplasował się Generali Akcji Europejski Ekologiczny ze stratą równą 4,6%. Na drugim miejscu od końca znalazł się Templeton European Dividend Fund z ujemnym wynikiem równym 2,1%, a na trzecim UNIQA Akcji Europejskich ESG – stracił 0,9%.

Po wynikach funduszy zagranicznych, lokujących zarówno w Europie jak i w Stanach Zjednoczonych widać, że w pierwszym miesiącu 2024 roku ekspozycja na spółki z sektora zielonej energii oraz spółki technologiczne z tego sektora były pod wyraźną presją sprzedających co przełożyło się negatywnie na wyniki poszczególnych funduszy z ekspozycją właśnie na te dwa segmenty.

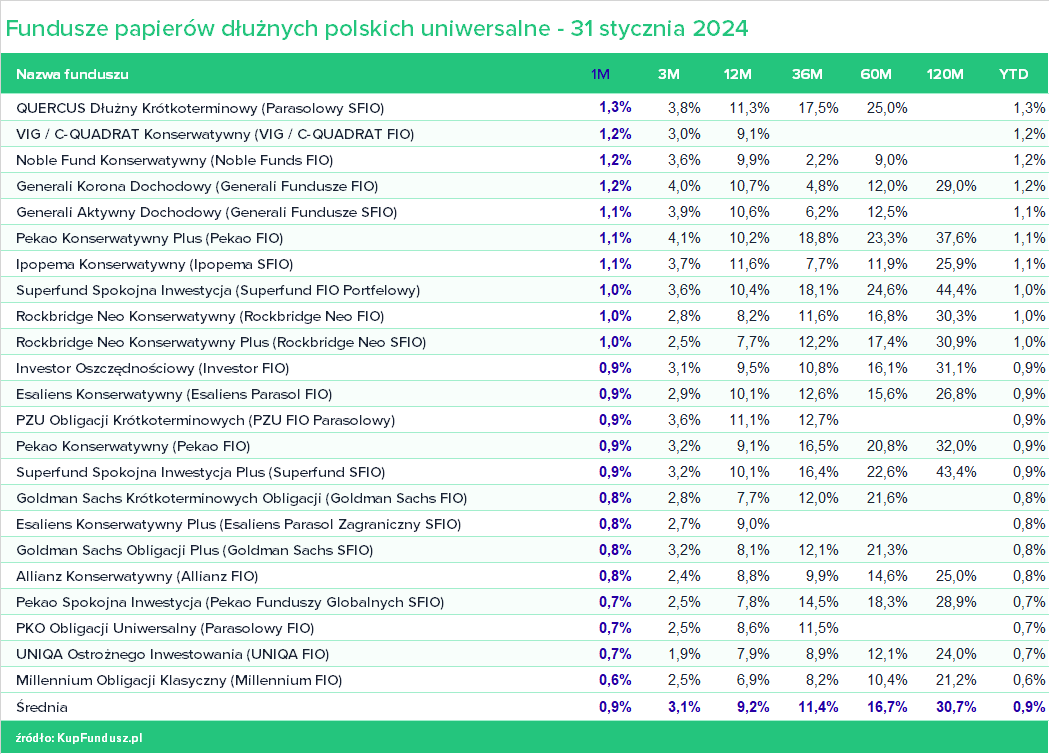

Podobnie jak w całym 2023 roku, styczeń dla funduszy lokujących na rynku krótkoterminowych papierów dłużnych był całkiem niezły – wszystkie fundusze w grupie wygenerowały dodatnią stopę zwrotu, a średnio fundusze te zarobiły 0,9%.

Najlepszy w grupie okazał się QUERCUS Dłużny krótkoterminowy, który zyskał 1,3% i wyraźnie pokonał średni wynik funduszy. Na drugim miejscu uplasował się VIG / C-QUADRAT Konserwatywny z wynikiem tylko o 0,1% pkt. proc. niższym – podobnie jak Noble Fund Konserwatywny oraz Generali Korona Dochodowy,

Po drugiej stronie zestawienia znalazł się Millennium Obligacji Klasyczny z wynikiem równym 0,6%. Na drugi miejscu od końca również znalazły się 3 rozwiązania z wynikiem równym 0,7% - UNIQA Ostrożnego Inwestowania, PKO Obligacji Uniwersalny oraz Pekao Spokojna Inwestycyjna.

Generalnie w poprzednim miesiącu po wynikach widać, że zdecydowana większość zarządzających raczej miała niewielki budżet ryzyka z czego wynika tak niska zmienność pomiędzy poszczególnymi rozwiązaniami.

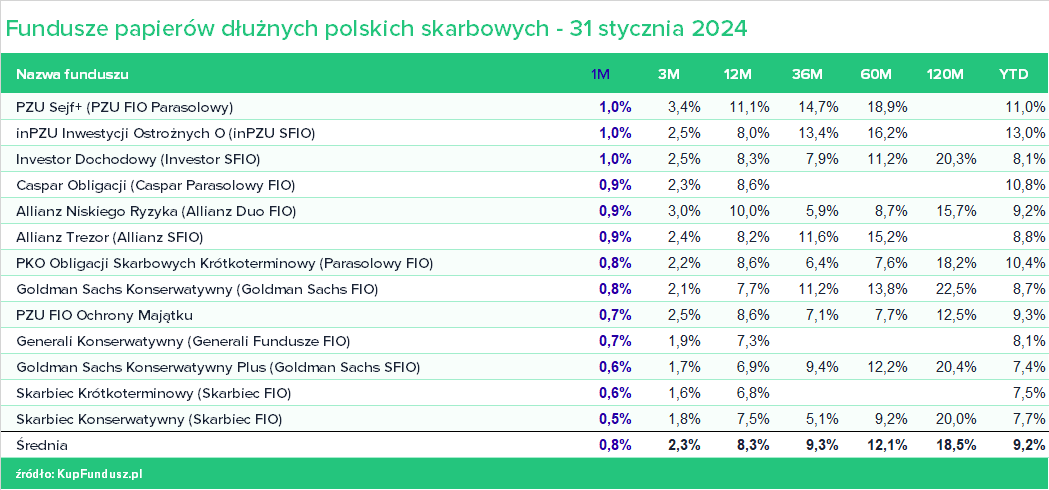

W grupie funduszy skarbowych sytuacja była bardzo zbliżona do funduszy uniwersalnych z tą różnicą, że zmienność wyników była niższa oraz, że wyniki generalnie w tej grupie były po prostu słabsze.

Średnio fundusze dłużne polskie skarbowe operujące przede wszystkim na krótkim końcu krzywej w styczniu zyskały średnio 0,8%, przy czym fundusz najlepszy zarobił 1,0%, a najgorszy 0,5%. Co ciekawe tym razem na pierwszym miejscu podium uplasowały się aż trzy rozwiązania, które zarobiły w poprzednim miesiącu 1,0% - PZU Sejf+, inPZU Inwestycji Ostrożnych oraz Investor Dochodowy.

Po drugiej stronie zestawienia wyróżnił się tylko Skarbiec Konserwatywny z wynikiem na poziomie 0,5%. Na drugim miejscu znalazły się 2 fundusze, które zyskały 0,6% - Skarbiec Krótkoterminowy oraz Goldman Sachs Konserwatywny Plus.

W grupie funduszy dłużnych polskich skarbowych długoterminowych sytuacja była zbliżona do tych z niskim poziomem ryzyka – podobne wyniki inwestycyjne i podobne różnice w wynikach pomiędzy najlepszymi produktami, a najgorszymi.

Średnio fundusze dłużne skarbowe z wysokim poziomem ryzyka zarobiły w poprzednim miesiącu 0,6%, podczas gdy najlepszy fundusz Esaliens Obligacji zyskał 0,9%, a najgorsze (było aż 5 funduszy z takim samym wynikiem) 0,4%. Te najsłabsze fundusze, które zyskały w styczniu 0,4% były to UNIQA Obligacji, Goldman Sachs Indeks Obligacji, inPZU Obligacji Polskie, Pekao Dłużny Aktywny, Goldman Sachs Obligacji.

Po drugiej stronie zestawienia znalazły się trzy rozwiązania, które zyskały 0,9%, a były to Esaliens Obligacji, Ipopema Dłużny oraz PZU Papierów Dłużnych POLONEZ. Mimo rosnących rentowności obligacji na długim końcu krzywej, widać, że zarządzający byli dobrze ustawieni do rynku i mieli niski poziom ryzyka, co widać po wynikach funduszy w całej grupie, które nie dość, że były do siebie zbliżone to były w całej grupie dodatnie.

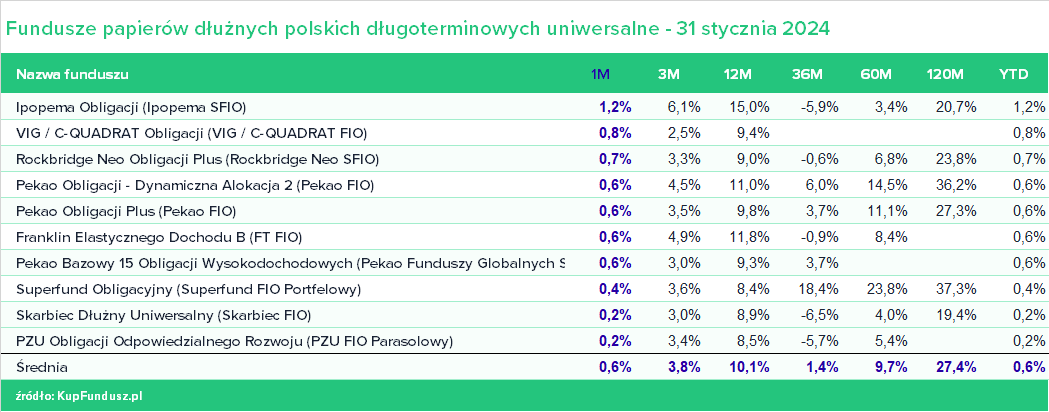

W grupie funduszy uniwersalnych wyniki funduszy obligacji były najbardziej zróżnicowane ze wszystkich grup w styczniu, podobnie jak miało to miejsce przed miesiącem. I tak średnio fundusze te zyskały 0,6%, jednak najlepszy zarobił 1,2%, a najsłabszy „tylko 0,2%”.

Na pierwszym miejscu w styczniu uplasował się Ipopema Obligacji zyskując 1,2% i zdecydowanie pokonując konkurencję. Warto dodać, że również w poprzednim roku był to jeden z lepszych funduszy w tej grupie. Na drugim miejscu znalazł się VIG / C-QUADRAT Obligacji z wynikiem równym 0,8%, a na trzecim Rockbridge Neo Obligacji Plus, który z kolei zarobił 0,7%.

Po drugiej stronie zestawienia uplasował się PZU Obligacji Odpowiedzialnego Rozwoju, który zarobił „jedynie” 0,2%, podobnie jak fundusz Skarbiec TFI – Skarbiec Dłużny Uniwersalny. Następny w kolejności był Superfund Obligacyjny, który zyskał 0,4%.

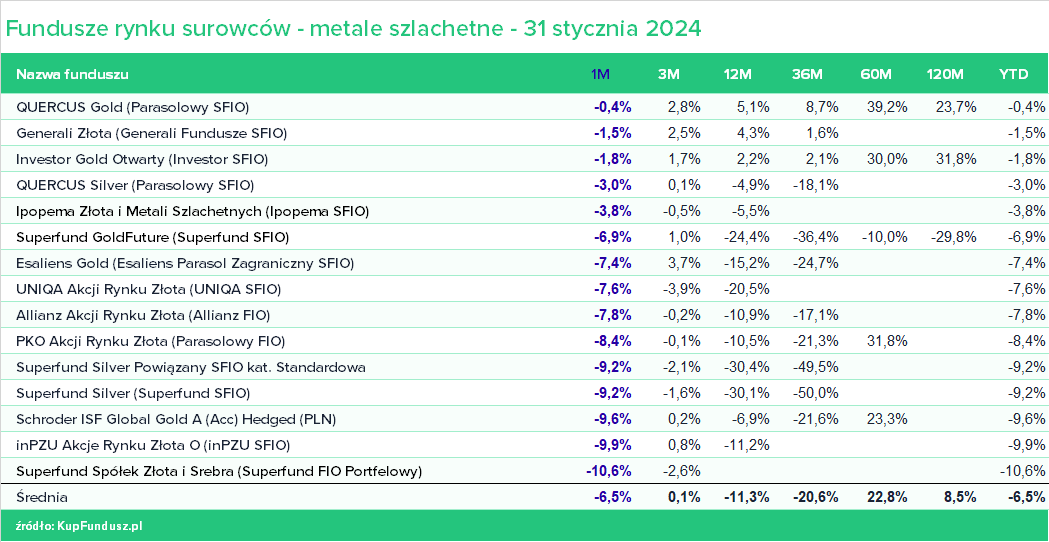

W grupie funduszy surowcowych oprócz trendów na poszczególnych surowcach, notowaniom metali nie pomagał również umacniający się w styczniu dolar amerykański. I rzeczywiście cała grupy funduszy funkcjonująca na rynku metali szlachetnych w styczniu poniosła straty, a średnio było to 6,5%.

Również zmienność wyników była relatywnie wysoka, chociaż porównywalna do grupy funduszy akcji globalnych rynków rozwiniętych. Najlepszym rozwiązaniem w poprzednim miesiącu okazał się QUERCUS Gold, który stracił 0,4%, co na tle pozostałych rozwiązań było rzeczywiście stratą symboliczną. Drugi w kolejności Generali Złota stracił 1,5%, a trzeci Investor Gold 1,8%.

Po drugiej stronie zestawienia znowu znalazł się produkt Superfund TFI – Superfund Spółek Złota i Srebra stracił 10,6%. W zeszłym roku to w tej grupie to właśnie z tego TFI fundusze odnotowały największe straty.

Drugim najsłabszym rozwiązaniem w styczniu okazał się być inPZU Akcje Rynku Złota ze stratą niewiele mniejszą, bo 9,9%, a na trzecim Schroeder ISF Global Gold, który przecenił się o 9,6%. To kolejny miesiąc, który potwierdza zdecydowanie większą zmienność wyników fundusze, które nie inwestują bezpośrednio w złoto, a w spółki wydobywające ten żółty kruszec.

Aby inwestować w fundusze inwestycyjne bez opłat manipulacyjnych wystarczy założyć bezpłatne konto.

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)