|Z Rynku | Szacowany czas czytania artykułu: 9 minut

W makroekonomii bez zmian. Jak w sierpniu poradziły sobie fundusze inwestycyjne?

W sierpniu otoczenie makroekonomiczne w światowej gospodarce generalnie się nie zmieniło. Niemal na całym świecie, ze względu na mniejszy popyt, poprawiła się sytuacja w łańcuchach dostaw i dostępność półproduktów, co doprowadziło do dalszego spadku cen producenckich, pogorszyła się nieco sytuacja na rynku pracy i spadła po raz kolejny dynamika inflacji konsumenckiej.

Również szczegółowe dane o indeksach PMI w zasadzie na całym świecie potwierdziły wcześniejsze tendencje, zarówno jeżeli chodzi o pole cenowe, jak i koniunkturę gospodarczą. Jednocześnie jednak w coraz większej liczbie krajów przedsiębiorcy zaczynają oczekiwać zakończenia cyklu pogorszenia koniunktury jeszcze w 2023 roku. To już pewnego rodzaju zmiana, której wcześniej przedsiębiorcy nie sugerowali.

W takim otoczeniu przy relatywnie niskiej zmienności i wakacyjnej aktywności na rynkach akcji mogliśmy zaobserwować delikatne spadki, podobnie jak w przypadku rynku długu. Tym niemniej, zmienność na rynku akcji jak i na rynku obligacji była bardziej niewielka a obroty sezonowo niskie.

Po świetnym lipcu dla inwestorów obecnych na polskim rynku akcji sierpień przyniósł pogorszenie sentymentu. Tym niemniej, biorąc pod uwagę wcześniejsze wzrosty, korekta spadkowa na rodzimych indeksach była relatywnie niewielka, chociaż w wartościach bezwzględnych spadki były zauważalne. W tym czasie indeks największych polskich spółek WIG20 stracił 7,58%, mWIG40 spadł o 2,98%, a sWIG80 miesiąc zakończył niżej o 4,03%. W efekcie indeks WIG w sierpniu 5,31%

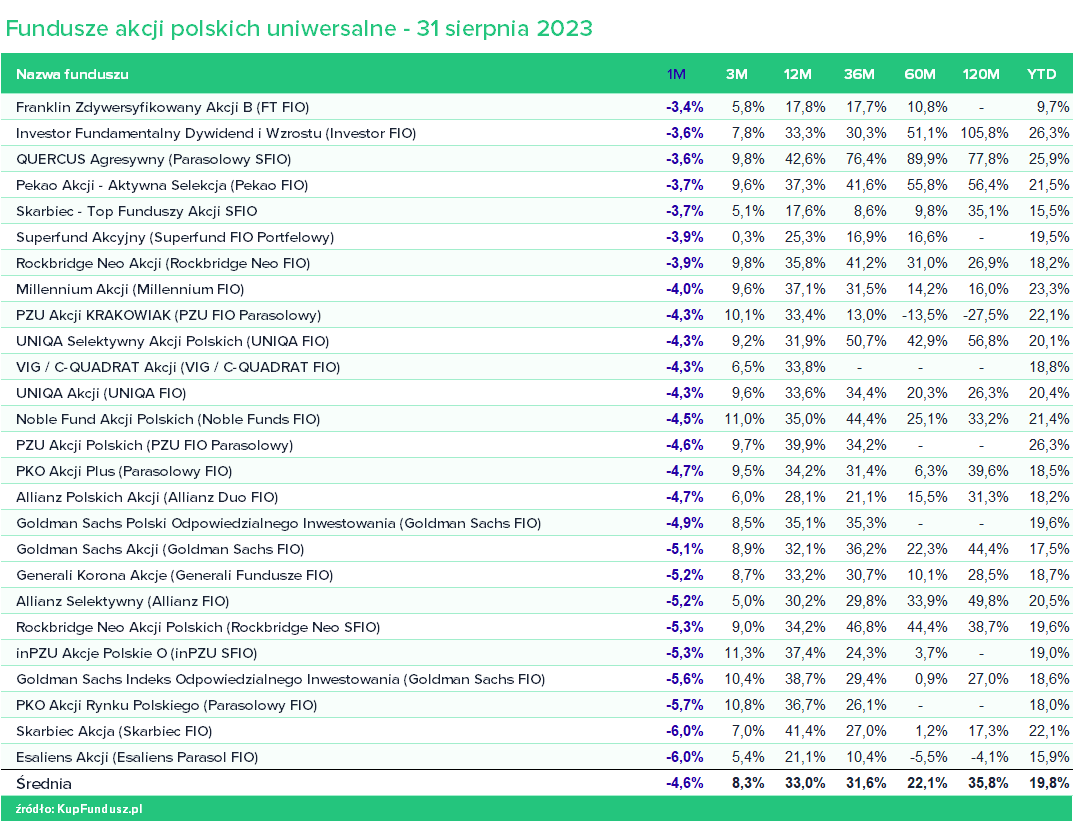

Naturalnie spadki obserwowane na GPW przełożyły się także na spadki wartości jednostek uczestnictwa funduszy inwestycyjnych zgrupowanych w segmencie funduszy akcji polskich uniwersalnych. Średnio fundusze te straciły 4,6% i co ciekawe rozkład stóp zwrotu w lipcu była zauważalnie niższy niż chociaż przed miesiącem, bo pokazuje, że zarządzający taktycznie dobrze obstawili kierunek rynku. Najsłabsze fundusze w zestawieniu – Skarbiec Akcja i Esaliens Akcji – straciły w ubiegłym miesiącu 6%, a drugi najsłabszy PKO Akcji Rynku Polskie miesiąc zakończył niżej o 5,7%. Z drugiej strony najlepszym funduszem w grupie okazał się Franklin Zdywersyfikowany, który stracił 3,4%. Na drugim miejscu uplasowały się dwa fundusze – Investor Fundamentalny Dywidend i Wzrostu oraz QUERCUS Agresywny straciły 3,6%. Mimo to w dalszym ciągu większość funduszy w grupie od początku roku jest ponad 20% „na plusie”.

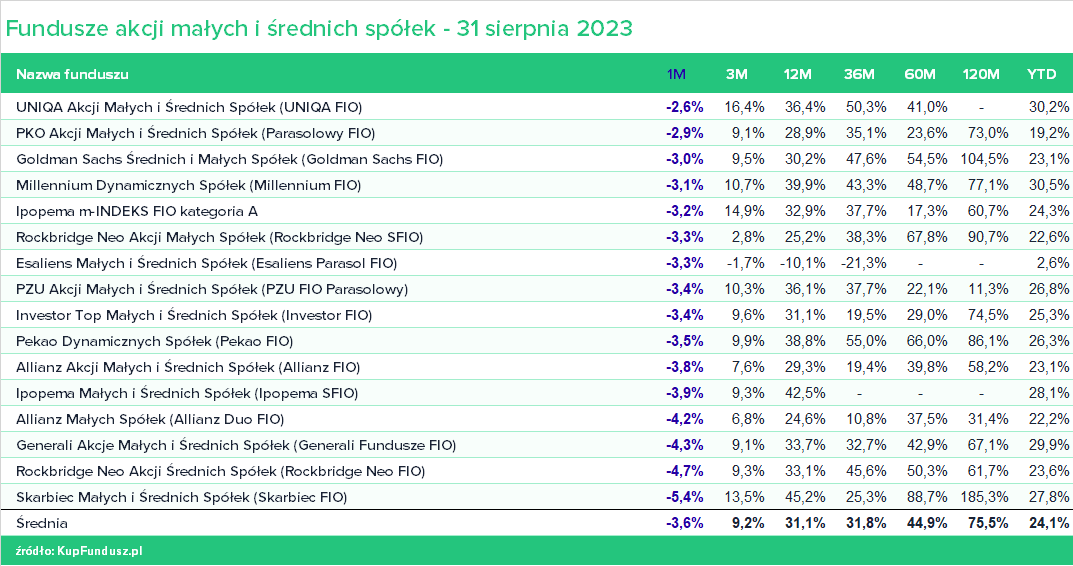

Lepsze zachowanie mniejszych i średnich spółek w minionym miesiącu przełożyło się także na mniejsze straty funduszy skupionych w tym segmencie przedsiębiorstw w porównaniu do funduszy w grupy uniwersalnych.

W sierpniu fundusze z tej grupy straciły średnio 3,6% i mimo korekty i słabszego miesiąca, wyniki od początku roku w dalszym ciągu w grupie tych rozwiązań są bardzo dobre i tylko dwa fundusze wyraźnie od grupy odstają – Esaliens Małych i Średnich Spółek oraz PKO Akcji Małych i Średnich Spółek.

W sierpniu najgorszy wynik osiągnął Skarbiec Małych i Średnich Spółek, który stracił w poprzednim miesiącu 5,4%. Drugi w kolejności Rockbridge Neo Akcji Średnich Spółek spadł o 4,7%, a trzeci Generali Akcji Małych i Średnich Spółek stracił 4,3%.

Z drugiej strony zestawienia znalazł się UNIQA Akcji Małych i Średnich spółek ze stratą równą 2,6%. Warto zauważyć to funduszy UNIQA to jedno z dwóch rozwiązań, które mimo sierpniowej korekty od początku roku wypracowały ponad 30% dodatniej stopy zwrotu. Drugi w zestawieniu PKO Akcji Małych i Średnich Spółek stracił 2,9%, a trzeci Goldman Sachs Średnich i Małych Spółek potaniał o 3,0%. Warto jeszcze wyróżnić dwa rozwiązania – Ipopema Małych i Średnich spółek oraz Skarbiec Małych i Średnich Spółek, które w ciągu ostatnich 12 miesięcy zyskały aż ponad 40%.

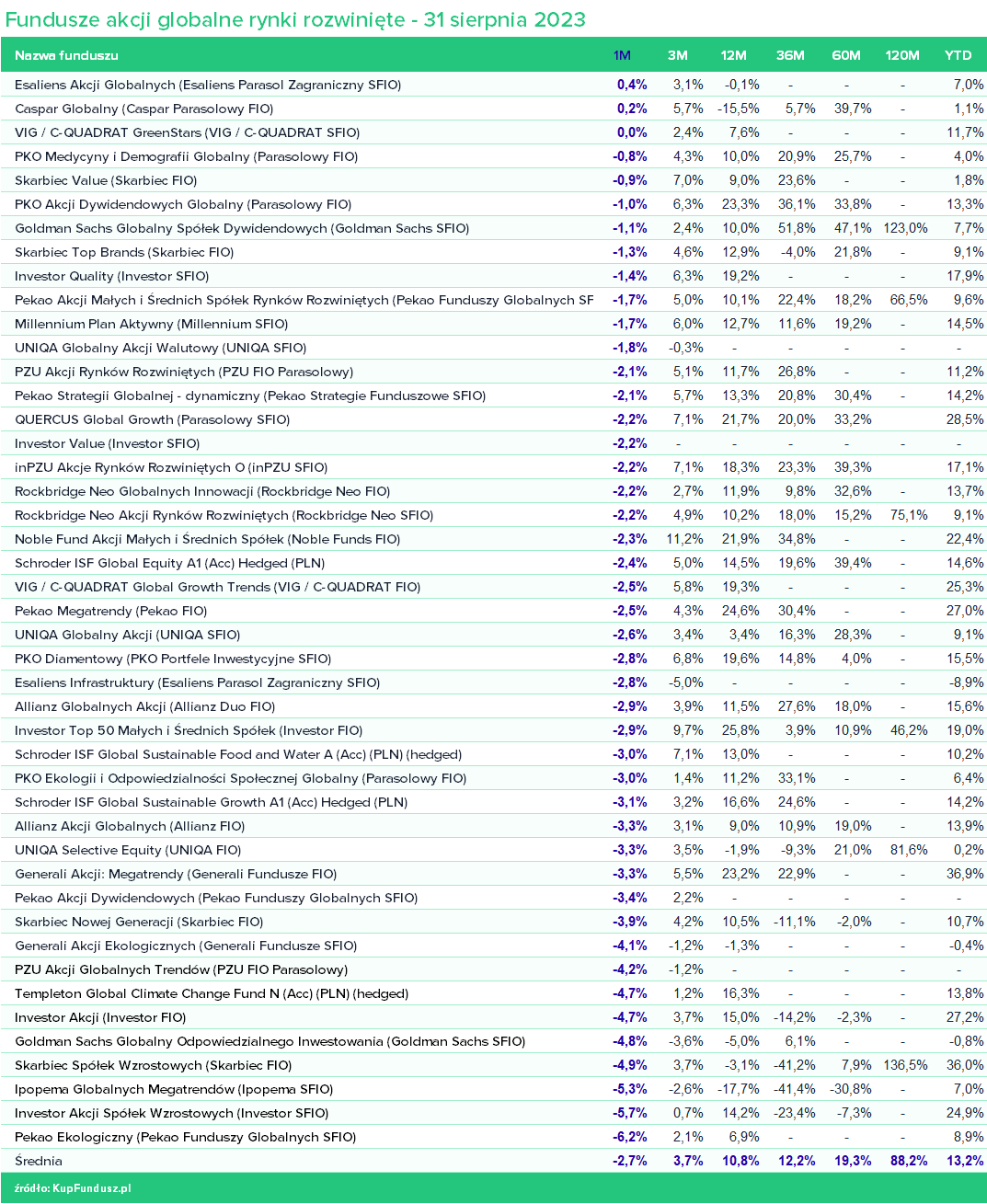

Spadki na giełdach mogliśmy zaobserwować w zasadzie na całym świecie. Sprzedający przeważali na parkietach Azji, Starego Kontynentu oraz za oceanem. Z tego powodu w grupie funduszy globalnych również odnotowaliśmy straty, choć tym razem pojawiły się „rodzynki ”, które zachowywały się zdecydowanie lepiej niż zdecydowana większość produktów w grupie.

Średnio fundusze te straciły 2,7% a więc dokładnie tyle ile zyskały w lipcu. I również tym razem w zestawieniu znalazły się rodzynki, które mimo złej koniunktury na globalnych parkietach potrafiły wypracować dodatnią stopę zwrotu lub ochronić wartość aktywów. Najlepszym w tabeli okazał się Esaliens Akcji Globalnych z dodatnim wynikiem równym 0,4%, drugi w kolejności Caspar Globalny zyskał 0,2%, a trzeci VIG / C- QUADRAT GreenStars nie zmienił swojej wartości. Po drugiej stronie zestawienia znalazł się Pekao Ekologiczny ze stratą 6,2% (sierpień był bardzo słaby dla segmentu spółek green energy/cleantech), drugi najsłabszy Investor Akcji Spółek Wzrostowych stracił 5,7%, a trzeci najgorszy od końca Ipopema Globalnych Megatrendów miesiąc zakończył 5,3% „pod wodą”.

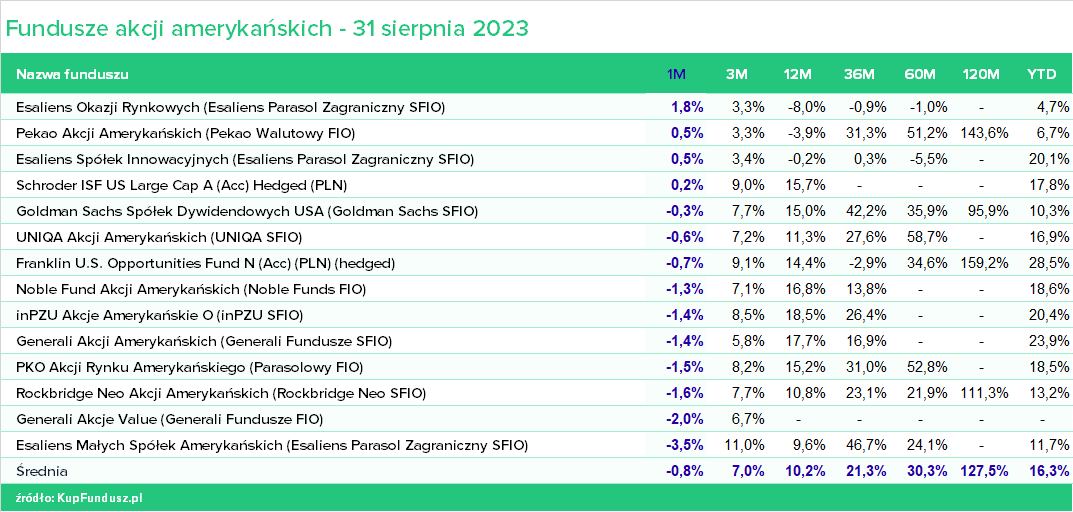

Mimo przeceny obecnej również na rynku amerykańskim, tym razem w zestawieniu pojawiło się kilka funduszy, którym udało się wypracować w minionym miesiącu dodatnią stopę zwrotu. Nie bez znaczenia jest tu również fakt, iż w sierpniu do dolara osłabiła się nasza waluta, dzięki czemu rozwiązania z niepełnym zabezpieczeniem ryzyka walutowego lub bez niego miały szanse zachowywać się relatywnie lepiej.

I tak w sierpniu fundusze akcji amerykańskich straciły średnio 0,8% i w tym samym czasie 4 rozwiązania przyniosły dodatnią stopę zwrotu. Najlepszy Esaliens Okazji Rynkowych zyskał 1,8%, drugi Pekao Akcji Amerykańskich urósł o 0,5%, podobnie jak Esaliens Spółek Innowacyjnych, a Schroeder ISF US Large Cap zyskał symboliczne 0,2%. Po drugiej stronie zestawienia znalazł się również fundusz Esaliens TFI – Esaliens Małych Spółek Amerykańskich, którego wartość spadła o 3,5%. Drugi w kolejności Generali Akcje Value przecenił się o 2%, a trzeci Rockbridge Neo Akcji Amerykańskich o 1,6%.

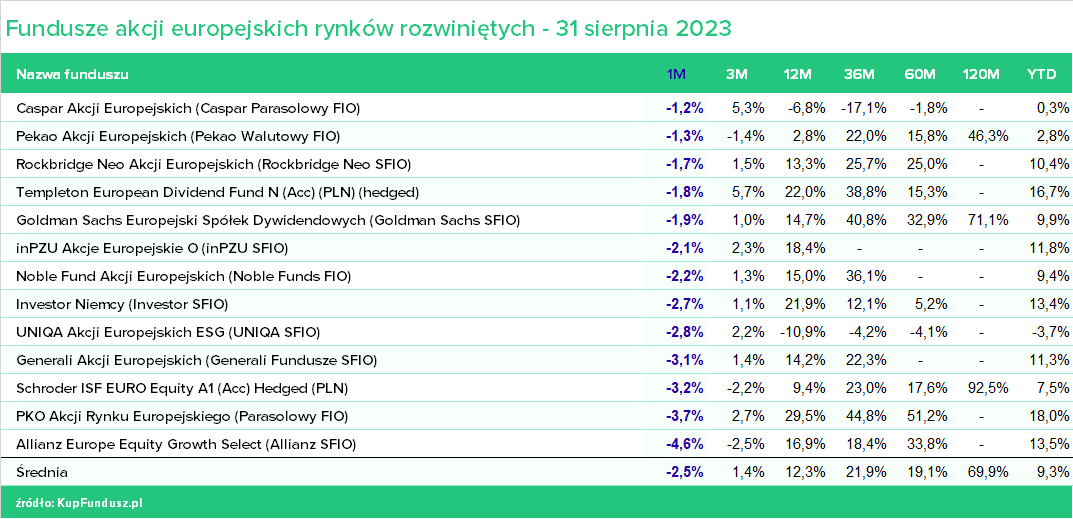

Produktom skupionym w swoim spektrum inwestycyjnym na Starym Kontynencie w minionym miesiącu nie udało się wygenerować dodatniej stopy zwrotu. Mimo osłabienia się złotego do euro, wszystkie fundusze zakończyły miesiąc pod kreską, a średnio straciły 2,5%.

Najgorszy okazał się Allianz Europe Equity Growth Select ze stratą 4,6%, drugi w kolejności PKO Akcji Rynu Europejskiego spadł o 3,7%, a trzeci Schroeder ISF Euro Equity stracił 3,2%. Po drugiej stronie tabelki, od pierwszego miejsca z najlepszym, choć wciąż ujemny wynikiem, znalazł się Caspar Akcji Europejskich tracąc 1,2%. Tuż za nim Pekao Akcji Europejskich stracił 1,3%, a następny Rockbridge Neo Akcji Europejskich 1,7%.

Warto zauważyć, że w poszczególnych grupach w segmencie funduszy akcji nienaturalnie zachowują się fundusze Esaliens TFI. W momentach rynkowych wzrostów tracą na wartości lub zyskują najmniej, a w sytuacjach odwrotnych zachowują się dużo lepiej od rynku oraz konkurencji.

Na rynkach obligacji niemal wszędzie długoterminowe stopy procentowe rosły, przeceniając obligacje. Nieco inaczej było jednak ze stopami krótkoterminowymi, które w przeważającej większości krajów spadały, dyskontując perspektywę odwrócenia się trendu restrykcyjnej polityki monetarnej.

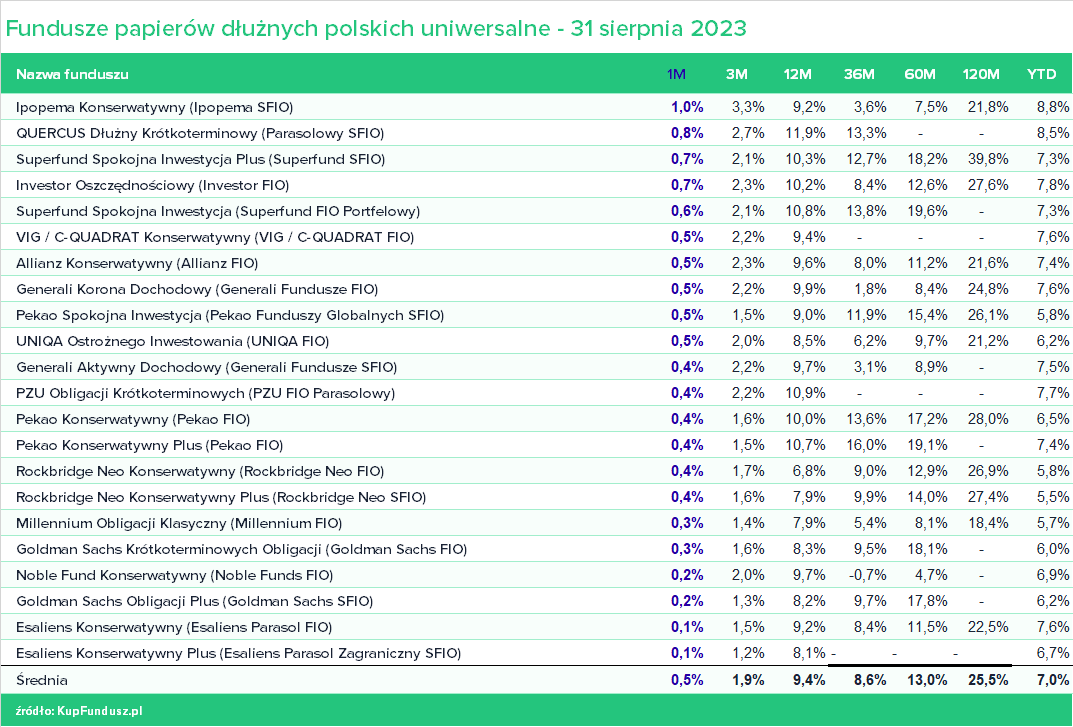

I tak w Polsce fundusze dłużne polskie uniwersalne mimo trudnego miesiąca średnio zyskały 0,5%. Co ważne, każdy fundusze zaklasyfikowany do tej grupy zyskał na wartości, chociaż różnica między najlepszym a najgorszym wyniosła aż 0,9 pkt. proc. A najlepszy z nich, Ipopema Konserwatywny w sierpniu zyskał 1,0%. Zaraz za nim uplasował się QUERCUS Dłużny, który w sierpniu zyskał 0,8%, a na ostatnim miejscu podium, z wynikiem równym +0,7% znalazły się dwa rozwiązania: Investor Oszczędnościowy oraz Superfund Spokojna Inwestycja Plus. Zestawienie zamykają dwa fundusze Esaliens TFI – Konserwatywny oraz Konserwatywny Plus, które w tym czasie zyskały symboliczne 0,1%.

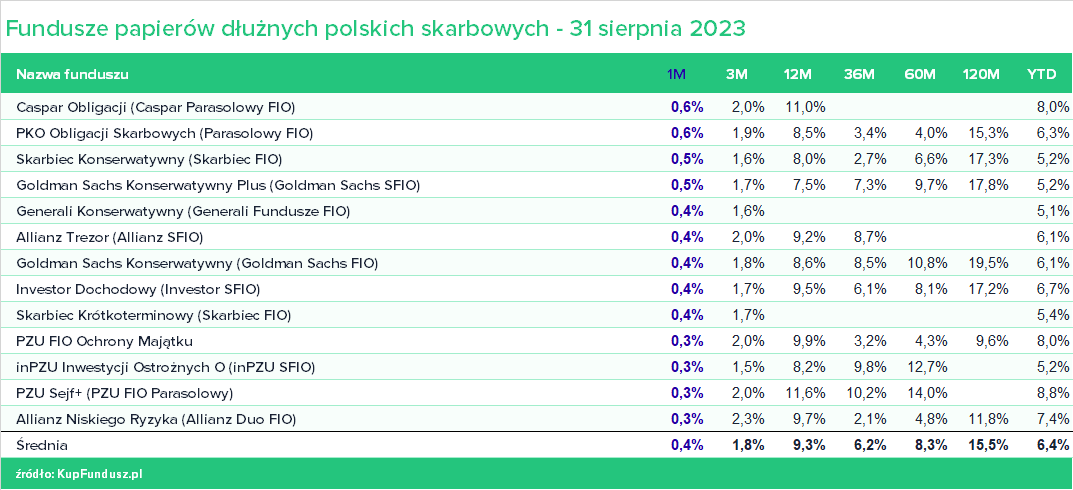

Podobna tendencja miała miejsce w przypadku funduszy o niskim ryzyku stopy procentowej skupionych na polskich obligacjach skarbowych. Średnio fundusze w tej grupie zyskały 0,4% i wszystkie rozwiązania z tej grupy zyskały na wartości. Co ciekawe różnica między najlepszym, a najgorszym funduszem w grupie wyniosła zaledwie 0,3 pkt. proc.

Ten najlepszy to Caspar Obligacji, który w omawianym okresie zyskał 0,6% i jest jednym z najbardziej zyskownych rozwiązań w grupie. Ex-aequo PKO Obligacji Skarbowych Zarobił również 0,6%, a trzecie Skarbiec Konserwatywny zyskał 0,5%. Po drugiej stronie zestawienia znalazły się aż 4 fundusze, które zyskały 0,3% - Allianz Niskiego Ryzyka, PZU Sejf+, inPZU Inwestycji Ostrożnych oraz PZU Ochrony Majątku.

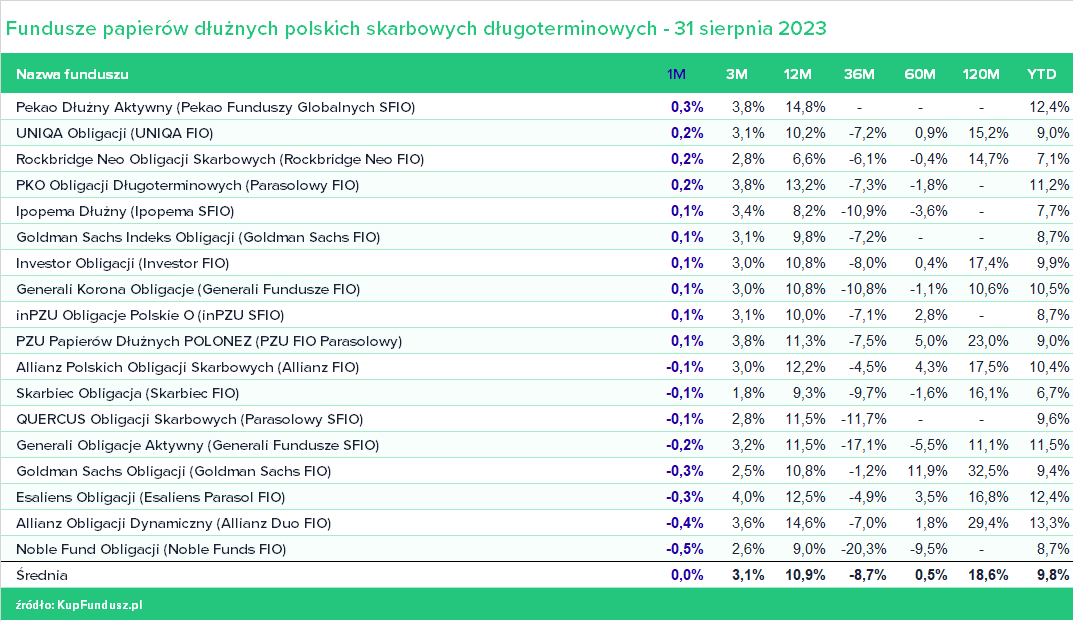

Wśród funduszy obligacji z podwyższonym ryzykiem stopy procentowej wyniki nie były już tak dobre jak w przypadku tych o niskim ryzyku stopy procentowej. W przypadku tych pierwszych rozwiązań widać, którzy zarządzający mieli relatywnie wyższy poziom ryzyka i niekorzystne zmiany rynkowe sprawiły, że wygenerowali oni ujemną stopę zwrotu.

Średnio fundusze te w poprzednim miesiącu wygenerowały 0,0% stopę zwrotu, jednak mniej więcej połowa z nich zyskała na wartości, a druga straciła. Najlepszy w tym zestawieniu okazał się być fundusz Pekao Dłużny Aktywny, a na drugim miejscu znalazły się UNIQA Obligacji, Rockbridge Neo Obligacji Skarbowych, oraz PKO Obligacji Długoterminowych. Pierwszy zyskał 0,3%, a pozostałe 0,2%. Z drugiej strony tabelki znalazł się Noble Fund Obligacji tracący 0,5%, Allianz Obligacji Dynamiczny ze stratą 0,4% oraz Esaliens Obligacji i Goldman Sachs obligacji ze spadkiem równym 0,3%.

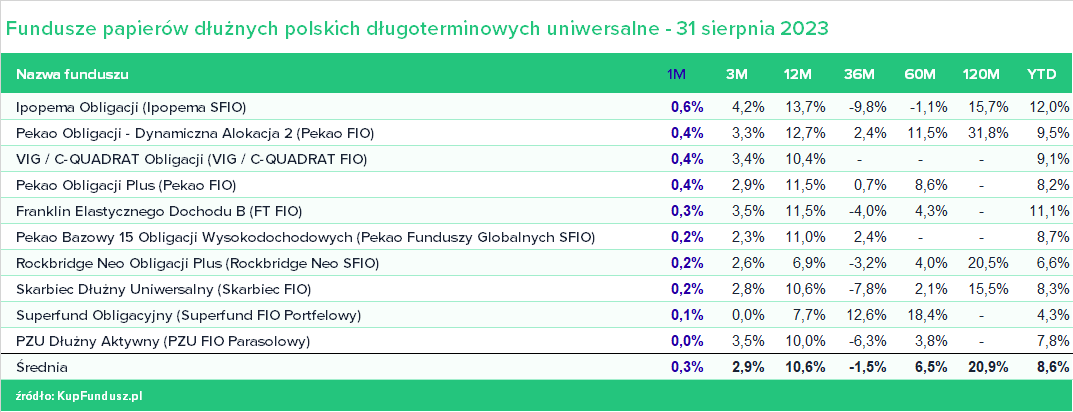

W grupie funduszy o najmniej jednorodnej strategii inwestycyjnej i największych możliwościach inwestycyjnych, czyli w grupie funduszy papierów dłużnych polskich uniwersalnych długoterminowych żaden z funduszy nie stracił na wartości. Średnio grupa ta dała inwestorom zarobić 0,3%, podczas gdy najgorszy fundusz – PZU Dłużny Aktywny – nie zmienił swojej wartości.

Najlepszy okazał się Ipopema Obligacji z wynikiem 0,6%, który jednocześnie jest najlepszym funduszem w grupie w tym roku ze stopą zwrotu na poziomie 12%. Na drugim miejscu znalazły się trzy inne rozwiązania z zyskiem równym 0,4% - Pekao Obligacji – Dynamiczna Alokacja 2, VIQ / C-QUADRAT Obligacji oraz Pekao Obligacji Plus.

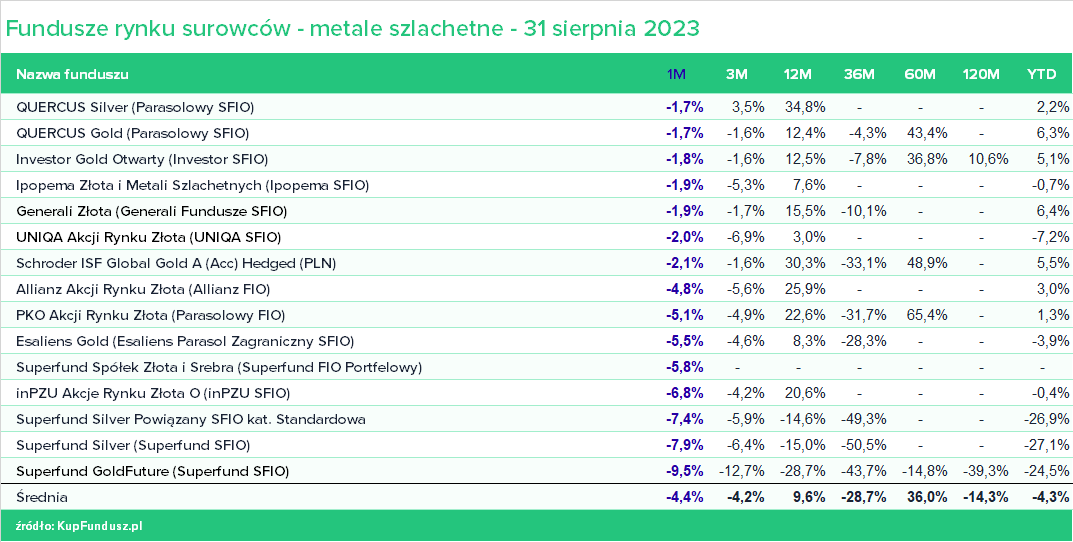

Sierpień nie był najlepszy dla funduszy o najwyższej zmienności – funduszy rynku surowców. W sumie wszystkie strategie w sierpniu okazały się nieskuteczne i średnio produkty te straciły 4,4%.

Na samym końcu tabeli uplasowały się 3 rozwiązania Superfund. GoldFuture stracił 9,5%, Silver 7,9%, a Silver powiązany 7,4%. Po drugiej stronie zestawienia znalazły się z kolei dwa produkty QUERCUS TFI – oba straciły 1,7%, a były to QUERCUS Silver oraz QUERCUS Gold.

Biorąc pod uwagę sytuację makroekonomiczną, wydaje się, że dalszy spadek aktywności gospodarczej będzie wpływał na spadek dynamiki inflacji oraz rosnące oczekiwania do obniżek stóp procentowych. Teoretycznie to świetne środowisku dla rynku akcji, ale w ostatnim czasie przeważali sprzedający i na wielu rynkach doszło do rynkowej korekty.

Aby inwestować w fundusze inwestycyjne bez opłat manipulacyjnych wystarczy założyć bezpłatne konto.

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)