|Od Kupfundusz.pl | Szacowany czas czytania artykułu: 10 minut

Od 1 stycznia 2024 r. weszły w życie nowe przepisy o opodatkowaniu dochodów osób fizycznych, które istotnie zmieniły sposób rozliczania podatku od zysków kapitałowych z funduszy inwestycyjnych (potocznie zwanego podatkiem Belki). Od tego roku możliwa staje się kompensacja zysków i strat z funduszy inwestycyjnych oraz łączenie ich z zyskami i stratami osiąganymi z innych instrumentów finansowych (np. akcje i ETF-y).

Dla klientów funduszy nowe zasady podatkowe oznaczają konieczność samodzielnego złożenia rocznego zeznania podatkowego.

W zamian za tę niedogodność otrzymujemy możliwość optymalizowania podatku od dochodów kapitałowych i dzięki temu osiągania wyższych zysków.

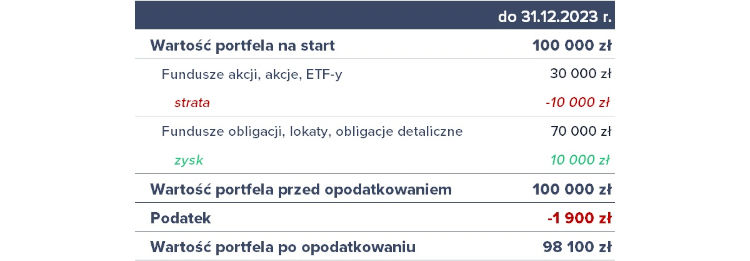

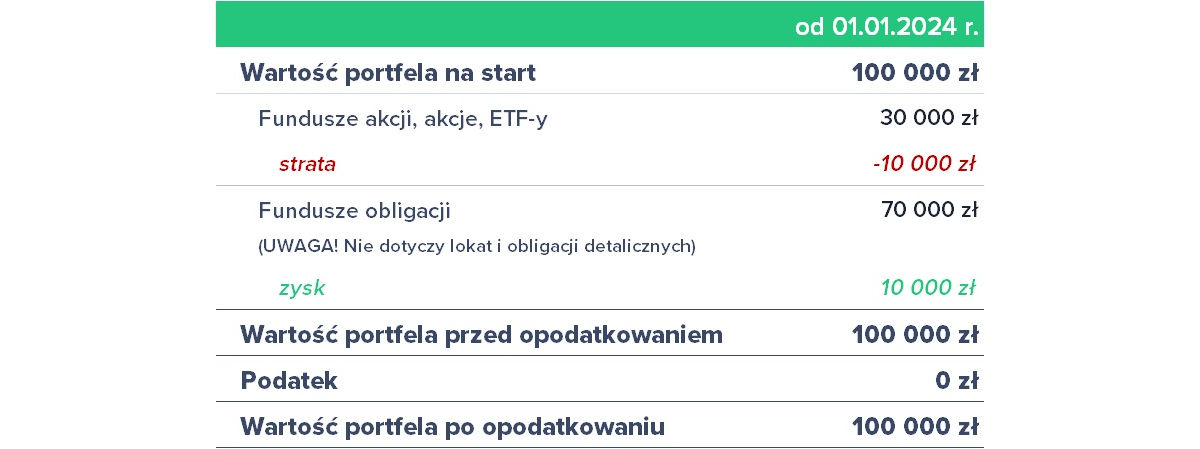

Inwestor rozdzielił 100 000 PLN pomiędzy różne inwestrumenty finansowe. 30 000 PLN zainwestował w akcje i fundusze akcyjne, a pozostałe 70 000 PLN w instrumenty bezpieczne (np.: fundusze obligacji, obligacje detaliczne, lokaty).

Na koniec okresu inwestycji akcje przyniosły 10 000 PLN straty, a inwestycje bezpieczne 10 000 PLN zysku.

Może się wydawać, że inwestor "wyszedł na zero”. W rzeczywistości jednak stracił 1 900 PLN, czyli tyle, ile wyniósł podatek od zysku osiągniętego z instrumentów bezpiecznych (lokaty, obligacje lub fundusze obligacji). Stało się tak, ponieważ stare przepisy podatkowe, które obowiązywały do końca 2023 roku nie pozwalały skompensować zysków z bezpiecznej części portfela, ze stratą osiągniętą na akcjach i funduszach akcyjnych.

Co się zmienia od 2024 roku? Nowe przepisy podatkowe nie zmieniają nic w kwestii opodatkowania zysków z lokat i odsetek z obligacji. Te instrumenty finansowe nadal będą opodatkowane ryczałtem (bank nalicza zysk od lokaty i sam odprowadza podatek) niezależnie od tego czy na innych instrumentach zarobiliśmy czy straciliśmy. Rewolucja podatkowa dotyczy tylko zysków i strat z funduszy inwestycyjnych. Każdy osiągnięty zysk lub strata na funduszach będzie od 1.01.2024 roku kompensowana z zyskami i stratami osiągniętymi na innych funduszach oraz zyskami i stratami na takich instrumentach finansowych jak akcje czy ETF-y (te ostatnie są już w ten sposób rozliczane od dawna). Zapłacimy więc podatek od całego salda zysków i strat zrealizowanych na akcjach, funduszach inwestycyjnych i ETF-ach.

Inwestor rodzielił 100 000 zł pomiędzy 4 fundusze inwestycyjne. Do każdego z nich wpłacił 25 000 zł. Na pierwszym funduszu zarobił 10 000 zł, na drugim stracił 10 000 zł, na trzecim zarobił 2 500 zł, a na ostatnim stracił 2 500 zł. Do 31.12.2023 roku, z uwagi na brak możliwości kompensacji zysków i strat z funduszy inwestycyjnych, musiałby zapłacić podatek od zysków kapitałowych w wysokości 2 375 zł, pomimo że saldo jego inwestycji wyniosło 0. Po 1.01.2024 r. z takiej samej inwestycji nie zapłaci podatku Belki w ogóle, więc nie będzie stratny o 2 375 zł.

Warunkiem powstania zysku lub straty z inwestycji w fundusze, tak jak i w innych instrumentach jest transakcja, w wyniku której w zamian za posiadane jednostki (tytuły) uczestnictwa w funduszu otrzymujemy płatność (wpłatę na konto). Inaczej mówiąc, nie ma zysku ani straty dopóki nie sprzedamy funduszu.

W przypadku funduszy mam do czynienia z następującymi rodzajami transakcji:

sprzedaż (umorzenie)

zamiana

konwersja.

Transakcje zamiany występują wówczas, gdy wymieniamy jeden subfundusz na drugi, a oba należą do tego samego funduszu parasolowego z oferty danego TFI (fundusz parasolowy składa się od kilku do nawet kilkudziesięciu subfunduszy prowadzących różną politykę inwestycyjną).

Transakcja konwersji jest podobna do transakcji zamiany, ale odbywa się pomiędzy (sub)funduszami, które nie wchodzą w skład jednego funduszu parasolowego z oferty danego TFI.

Transakcje sprzedaży i konwersji z punktu widzenia podatkowego traktowane są tak samo, czyli skutkują powstaniem zysku lub straty z inwestycji.

Inaczej jest z transakcją zamiany subfunduszy w ramach jednego funduszu parasolowego. W tym przypadku formalnie nie dochodzi do sprzedaży subfunduszu (bo cały czas posiadamy ten sam fundusz parasolowy) – następuje tylko przesunięcie środków z jednego subfunduszu do drugiego. W takim przypadku niezrealizowany zysk lub strata na zamienianym subfunduszu przechodzi na drugi subfundusz.

Jeśli nie śledzimy inwestycji na bieżąco, to o wyniku osiągniętym na zrealizowanych transakcjach sprzedaży dowiemy się z formularzy PIT-8C. PIT-8C zostanie do nas wysłany przez każde TFI, którego fundusze sprzedaliśmy (umorzyliśmy) lub skonwertowaliśmy w poprzednim roku. Suma przychodów i kosztów ze wszystkich PIT-8C musi być wprowadzona do rocznego zeznania PIT-38, które mamy obowiązek złożyć do końca kwietnia następnego roku. Suma zysków i strat z PIT-8C jest podstawą opodatkowania stawką podatku od zysków kapitałowych, która wynosi 19%.

Jeśli poza inwestycjami w fundusze, inwestowaliśmy jeszcze w inne instrumenty podlegające wspólnemu z funduszami rozliczeniu (np. w akcje i ETF-y), otrzymamy jeszcze PIT-8C z domu maklerskiego, za pośrednictwem którego przeprowadzaliśmy transakcje na tych instrumentach. Dopiero suma wszystkich przychodów i wszystkich kosztów ze wszystkich PIT-8C wpisywana jest do PIT-38.

Wszystkie towarzystwa funduszy inwestycyjnych, których fundusze sprzedaliśmy (lub skonwertowaliśmy) w poprzednim roku kalendarzowym, poza wysłaniem PIT-8C do nas, równolegle prześle go również do właściwego dla naszego miejsca zamieszkania Urzędu Skarbowego. W ten sposób do Urzędu Skarbowego trafią wszystkie informacje o osiągniętych przez nas zyskach i stratach ze wszystkich funduszy. Dzięki temu, jeśli nie chcemy, to nie będziemy musieli sami sporządzać zeznania podatkowego z zysków kapitałowych (PIT-38). Wystarczy, że skorzystamy z przygotowanego już przez Urząd Skarbowy PIT-38, który będziemy mieli do wglądu na rządowej stronie: https://www.podatki.gov.pl/ i zaakceptujemy jego treść. Samodzielnie natomiast będziemy musieli dokonać przelewu kwoty wyliczonego podatku na konto Urzędu Skarbowego.

Gdy przy sprzedaży (umorzeniu) lub konwersji (nie mylić z zamianą) subfunduszu, cena sprzedaży jednostki subfunduszu jest wyższa, niż jej cena w momencie nabycia tego funduszu.

Gdy przy sprzedaży (umorzeniu) lub konwersji (nie mylić z zamianą) subfunduszu, cena sprzedaży jednostki subfunduszu jest niższa, niż jej cena w momencie nabycia tego funduszu.

Nie, nie wszystkie. Jeśli fundusz wypłaca dywidendy, to wówczas przychód z tych dywidend opodatkowany jest na innych zasadach niż zysk ze sprzedaży funduszu. Od dywidend podatek pobiera i przekazuje go do Urzędu Skarbowego towarzystwo funduszy inwestycyjnych. Inwestor otrzymuje kwotę netto, czyli po uwzględnieniu podatku. Przychodów z dywidend nie rozlicza się zatem razem z zyskami ze sprzedaży funduszy, akcji czy ETF-ów.

Każde towarzystwo funduszy inwestycyjnych (TFI) po zakończeniu roku kalendarzowego dla każdego klienta oblicza kwotę przychodów (wartość po której sprzedaliśmy jednostki funduszy) i kosztów (wartość, po której kupiliśmy sprzedawane jednostki funduszy). Na podstawie tych obliczeń wystawiany jest PIT-8C, który zawiera wartości przychodów, kosztów i osiągnięty zysk lub stratę. Następnie dokument ten TFI przesyła Urzędowi Skarbowemu, w którym rozlicza się klient oraz bezpośrednio do klienta. Klient zbiera PITy-8C od wszystkich TFI, których fundusze sprzedał w poprzednim roku i na ich podstawie rozlicza podatek.

PIT-8C wystawiany jest tylko osobom fizycznym. Podmiotom prowadzącym działalność gospodarczą PIT-8C nie jest wystawiany. Takie podmioty muszą same prowadzić ewidencję przychodów i rozchodów, związanych z inwestowaniem w fundusze inwestycyjne.

Od 1.01.2024 r. podatek Belki nie jest pobierany przez fundusze (TFI) i musimy go rozliczać samodzielnie. Przez cały rok kalendarzowy naliczony, ale nie zapłacony podatek jest przez nas inwestowany. Płacimy go dopiero po zakończeniu roku kalendarzowego, czyli w takim samym terminie, jak podatek dochodowy od osób fizycznych. Termin ten upływa z końcem kwietnia następnego roku. Podatek rozliczany jest na formularzu PIT-38.

Podatek jest obliczany od sumy zysków i strat ze wszystkich transakcji skutkujących powstaniem zysku lub straty (od transakcji sprzedaży lub konwersji). Dopiero, gdy zsumujemy wszystkie zyski i straty i okaże się, że osiągnęliśmy zysk, to od niego będziemy zobowiązani zapłacić podatek w wysokości 19% . Jeżeli przeprowadzaliśmy w danym roku transakcje również na innych instrumentach finansowych, takich jak akcje i czy ETF-y, wówczas sumujemy saldo zysków i strat z funduszy inwestycyjnych z saldem zysków i strat na akcjach i ETF-ach i od tak obliczonego zysku płacimy podatek 19%, który rozliczamy na formularzu PIT-38 do końca kwietnia.

Choć nie powstaje zobowiązanie podatkowe (bo nie było zysku), to w naszym interesie jest rozliczenie tej straty na formularzu PIT-38. Dzięki złożonemu zeznaniu podatkowemu, będziemy mogli rozliczyć tę stratę z zyskami, które mogą powstać w latach następnych. Prawo rozliczenia straty obowiązuje w 5 kolejnych latach kalendarzowych.

Jeśli nie chcemy rozliczać PIT-38 samodzielnie, możemy skorzystać z opcji, którą dają nam organy podatkowe i zaakceptować na stronie https://www.podatki.gov.pl/ przygotowany już dla nas PIT-38.

Rozliczanie podatku od odsetek od obligacji i lokat bankowych odbywa się na dotychczasowych zasadach, czyli zryczałtowanym podatkiem Belki w wysokości 19%, który nalicza i pobiera bank lub biuro maklerskie. Inwestor nie musi nic robić. Zysków z lokat i obligacji skarbowych nie łączy się z zyskami i stratami z funduszy inwestycyjnych, akcji i ETF-ów. Płacimy więc podatek od odsetek od obligacji lub lokat bankowych nawet wtedy, gdy na innych instrumentach (fundusze, akcje, ETF-y) osiągnęliśmy stratę.

Nowe zasady opodatkowania nie dotyczą wypłat środków z produktów emerytalnych (IKE, IKZE, PPK oraz PPE) objętych podatkiem Belki. W tym przypadku nadal towarzystwo funduszy inwestycyjnych będzie rozliczać i odprowadzać podatek.

💡 KupFundusz.pl to nowoczesna, w pełni internetowa platforma, która umożliwia samodzielne inwestowanie w fundusze, wyposażona w unikatowe narzędzia do ich analizy, porównania i testowania. Oferuje dostęp do ponad 400 krajowych i zagranicznych funduszy inwestycyjnych z 21 TFI. Nie pobieramy opłat dystrybucyjnych!

➡️➡️➡️ Aby zacząć inwestowanie w fundusze wystarczy się zarejestrować.

Sesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)