|ABC Inwestowania | Szacowany czas czytania artykułu: 1 minuty

Wszyscy wiemy jak ważne jest posiadanie poduszki finansowej, pozwalającej spokojnie zasypiać. Zazwyczaj przyjmuje się, że kwota, którą powinniśmy zgromadzić, to równowartość naszych średnich wydatków ponoszonych w okresie od 3 do 6 miesięcy.

Wiele osób swoje oszczędności mające pełnić rolę poduszki bezpieczeństwa przechowuje na kontach oszczędnościowych lub na lokatach. Oba rozwiązania mają zarówno wiele zalet, jak i kilka wad. Chociaż co do zasady gwarantują bezpieczeństwo środków, to kapitał pracuje powoli z uwagi na obecnie niskie oprocentowanie. Aktualnie najlepsze lokaty oferują roczne oprocentowanie rzędu 3-4%, przy czym często ich długość to zaledwie kilka miesięcy. Pewnym ograniczeniem mogą być także maksymalne kwoty, jakie można gromadzić w tych produktach. Niejednokrotnie wynoszą one 10-20 tys. zł, co z reguły nie pozwoli na osiągnięcie wysokich zysków. Oferty lokat pozbawione takich ograniczeń obecnie nie są zbyt atrakcyjne. Liczyć możemy na oprocentowanie, które zazwyczaj kształtuje się w okolicach 1,5% rocznie. Biorąc pod uwagę fakt, że w ostatnich miesiącach inflacja w ujęciu rocznym przekracza 2%, trzymając środki na lokacie tak naprawdę tracimy. Warto więc zastanowić się nad inną formą ochrony kapitału.Rozwiązaniem nieco odmiennym, obarczonym stosunkowo niskim poziomem ryzyka, a przy tym dużo bardziej elastycznym są fundusze inwestycyjne o strategiach dłużnych. Przejściowe, niewielkie straty w ich przypadku są możliwe, ale osiągane przez nie stopy zwrotu mogą być bardziej atrakcyjne niż oprocentowanie lokat. Równie istotna jest również możliwość wycofania środków w dowolnym momencie bez utraty wypracowanego zysku. W przypadku niespodziewanych sytuacji, w których potrzebna jest gotówka, stanowi to wyraźną przewagę nad wskazanymi produktami bankowymi.

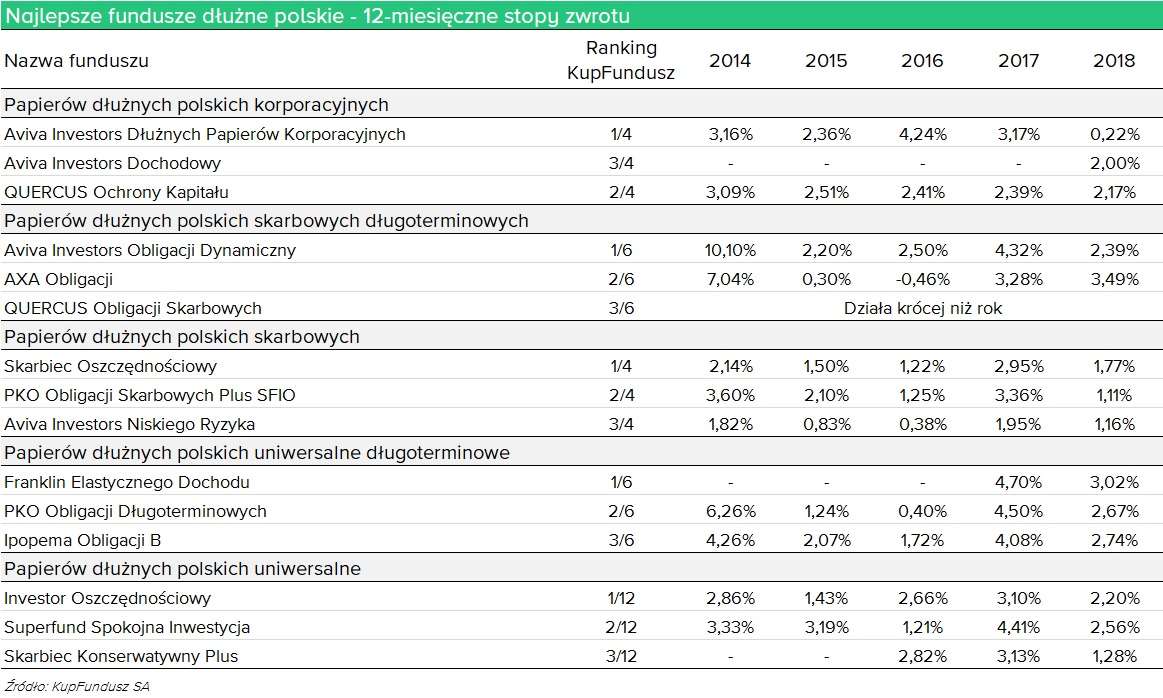

Na KupFundusz.pl dostępnych jest wiele funduszy z grup dłużnych polskich. Poniżej wskazaliśmy te, które obecnie charakteryzuje najwyższy Ranking KupFundusz. Wymienione rozwiązania w minionych latach wielokrotnie odnotowywały 12-miesięczne stopy zwrotu wyższe niż średnie roczne oprocentowanie lokat. Warto zwrócić także uwagę na stopy zwrotu funduszy dłużnych w minionych miesiącach. Z uwagi na spadek rentowności 10-letnich obligacji skarbowych były one dość atrakcyjne.

Fundusze inwestycyjne o niskim profilu ryzyka mogą stanowić dobre rozwiązanie dla osób szukających stosunkowo bezpiecznych, ale wciąż pozwalających odnotowywać zyski sposobów lokowania kapitału. Z pełną listą funduszy z tych grup zapoznać można się tutaj.

Nota prawna dotycząca informacji publikowanych na Blogu Inwestycyjnym KupFundusz.plSesja wygaśnie za:

Rozpocznij dyskusję

Komentarze (0)