- W tym artykule:

- Czym jest portfel inwestycyjny?

- Co wchodzi w skład portfela inwestycyjnego?

- Poduszka bezpieczeństwa, czyli zabezpieczenie na wszelki wypadek

- Od czego zacząć tworzenie portfela inwestycyjnego?

- Dywersyfikacja portfela inwestycyjnego

- Systematyczność i emocje w inwestowaniu

- Budowanie portfela inwestycyjnego na KupFundusz.pl

Czym jest portfel inwestycyjny?

Zastanawiasz się czym jest portfel inwestycyjny? Pojęciem tym określa się ogół inwestycji (rzeczowych lub kapitałowych) danej osoby lub podmiotu. Innymi słowy, to wszystkie nasze inwestycje (np.: instrumenty finansowe, nieruchomości, dzieła sztuki), które mają nam przynosić korzyści majątkowe.

Zbudowanie efektywnego, odpowiadającego naszym oczekiwaniom i potrzebom portfela inwestycyjnego nie jest prostą sprawą i wymaga trochę wysiłku. Warto jednak poświęcić na to czas, bo skutki decyzji inwestycyjnych będą nam towarzyszyć przez resztę życia. W tym artykule podpowiadamy, jak stworzyć portfel inwestycyjny na lata.

Co wchodzi w skład portfela inwestycyjnego?

W skład portfela mogą wchodzić różne instrumenty finansowe:

- fundusze inwestycyjne,

- lokaty,

- akcje,

- obligacje,

- surowce,

- ETF i fundusze indeksowe,

- instrumenty pochodne,

- nieruchomości.

Inwestor ma więc do wyboru różne klasy aktywów, w które może inwestować swoje oszczędności.

Kryteria doboru instrumentów do portfela

- Kryterium zysku i ryzyka

Najczęściej instrumenty finansowe dzielimy ze względu na poziom możliwego do uzyskania zysku (stopę zwrotu) oraz poziom ryzyka (wysokość i prawdopodobieństwo poniesienia strat).

Do instrumentów o wysokim stopniu ryzyka należą instrumenty pochodne i akcje. Z reguły osiągają wyższy zysk, ale mogą też prowadzić do ogromnych strat.

Najbardziej bezpieczne to lokaty bankowe i obligacje skarbowe – zapewniają mniejszy, ale pewniejszy zysk i są bardziej odporne na zawirowania rynkowe.

- Kryterium płynności

Drugim kluczowym kryterium jest poziom płynności, czyli możliwość szybkiej i łatwej zamiany posiadanych aktywów na gotówkę.

O tym, czy dany instrument finansowy jest płynny, decyduje: łatwość sprzedaży, różnica między ceną nabycia i sprzedaży (im większa, tym niższa płynność) oraz koszty przeprowadzania transakcji.

- Rodzaje aktywów o niskiej płynności to nieruchomości, dzieła sztuki, akcje i udziały w spółkach nienotowanych na giełdach.

- Do instrumentów o wysokiej płynności możemy zaliczyć: waluty, akcje spółek giełdowych, obligacje Skarbu Państwa i jednostki uczestnictwa funduszy inwestycyjnych otwartych.

Poduszka bezpieczeństwa, czyli zabezpieczenie na wszelki wypadek

Bez względu na to jakie są Twoje cele finansowe i nawet jeśli planujesz inwestowanie długoterminowe, w pierwszej kolejności część środków zainwestuj we względnie bezpiecznych instrumentach o wysokiej płynności - to tzw. poduszka bezpieczeństwa.

Dzięki poduszce zabezpieczysz się na wypadek nieprzewidzianej sytuacji, w której nagle będziesz potrzebować gotówki. Pozostałą część portfela możesz inwestować w bardziej zróżnicowany sposób.

Więcej na ten temat przeczytasz tutaj:

Od czego zacząć tworzenie portfela inwestycyjnego?

Inwestorzy różnią się pod względem wieku, celu inwestycyjnego, sytuacji majątkowej, wiedzy o rynkach finansowych oraz poziomu ryzyka, jakie są w stanie zaakceptować. Jedni dążą do maksymalizacji potencjalnych zysków w danym okresie, inni do minimalizacji ryzyka, np. chcą otrzymywać regularne przychody z inwestycji lub ich celem jest ochrona początkowego kapitału.

Dlatego wybór inwestycji powinien zależeć od Twojej indywidualnej sytuacji.

Zanim zaczniesz inwestować, dowiedz się, jakim typem inwestora jesteś. Możesz to zrobić, wypełniając ankietę inwestycyjną, która jest pierwszym etapem budowania portfela i najlepszym drogowskazem jak zacząć inwestować.

Dzięki ankiecie określisz:

- jaki masz cele inwestycyjne do osiągnięcia,

- poziom oczekiwanych potencjalnych zysków,

- poziom akceptowalnej potencjalnej straty (jaka jest Twoja tolerancja ryzyka),

- czas, na jaki zamierzasz zainwestować swoje środki finansowe (horyzont inwestycyjny).

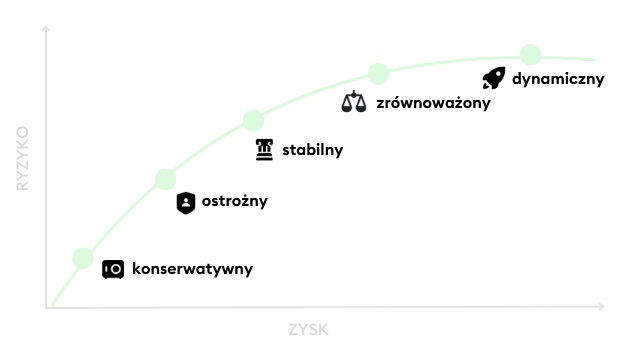

Ankieta jest częścią kreatora portfela, który w prosty sposób pozwala stworzyć własny portfel inwestycyjny oparty o dostępne na platformie fundusze. Po wypełnieniu ankiety, każdy inwestor zostaje przypisany do jednego z 5 profili inwestycyjnych:

- konserwatywnego,

- ostrożnego,

- stabilnego,

- zrównoważonego,

- dynamicznego.

Profile inwestycyjne na KupFundusz.pl

Każdemu profilowi przyporządkowany jest zdywersyfikowany modelowy portfel inwestycyjny - od najbezpieczniejszego skierowanego do osób, których celem jest ochrona początkowego kapitał - do dynamicznego, przeznaczonego dla osób, które są nastawione na maksymalizację zysków i akceptują wysokie ryzyko utraty kapitału.

Modelowy portfel inwestycyjny zawiera różne proporcje funduszy bezpiecznych (np. dłużnych) oraz bardziej ryzykownych, czyli funduszy akcyjnych. Różny będzie też minimalny zalecany horyzont czasowy inwestycji.

Więcej na ten temat przeczytasz tutaj:

Zastanawiasz się co zrobić z pieniędzmi w związku z inflacją? Chcesz rozpocząć inwestowanie, ale nie wiesz jak się do tego zabrać? Wybierz “Portfel Funduszy na Start”!Załóż swój pierwszy portfel inwestycyjny

Dywersyfikacja portfela inwestycyjnego

Większość inwestycji na rynkach finansowych nie daje pewności osiągnięcia określonej stopy zwrotu, a historyczne wyniki nie są gwarancją przyszłych rezultatów. Nie ma inwestowania bez ryzyka, ale można je minimalizować, dodając do portfela różnego rodzaju instrumenty i klasy aktywów.

Dlatego też bez względu na to, jaki jest Twój profil inwestora, jaką masz tolerancję na ryzyko i czy inwestujesz wyłącznie w fundusze, czy także w inne aktywa, zadbaj o właściwą dywersyfikację portfela inwestycyjnego. Innymi słowy „nie trzymaj wszystkich jajek w jednym koszyku”.

Nawet jeżeli nie masz doświadczenia w inwestowaniu wybieraj różne klasy aktywa, z różnych rynków, bo masz wówczas większą szansę, że nawet jeśli jedne składowe inwestycji będą mieć niższą niż oczekiwana stopę zwrotu, inne to zrekompensują.

Więcej na ten temat przeczytasz tutaj:

Systematyczność i emocje w inwestowaniu

Inwestowanie to nie sprint, tylko maraton, należy więc budować portfel inwestycyjny, lokując środki w różnorodne aktywa stopniowo i systematycznie, trzymając się wyznaczonych celów inwestycyjnych.

Nawet jeżeli jesteśmy przekonani, że właśnie teraz jest najlepszy moment na wejście na rynek akcji czy obligacji z dużym kapitałem, należy trzymać się raz przyjętej strategii inwestycyjnej. Z wyczuciem „górek” i „dołków” bowiem bardzo łatwo się pomylić.

Większość ludzi zaczyna interesować się akcjami wtedy, gdy znajomi się już zainteresowali. Tymczasem najlepszy czas na interesowanie się giełdą jest wtedy, gdy nikt inny się nią nie interesuje. Nie można bowiem kupić tego, co jest popularne i na tym dobrze zarobić. Warren Buffet, najbardziej znany inwestor świata

Regularne monitorowanie rynku i własnego portfela inwestycyjnego jest wskazane, gdyż pozwala dokonywać niezbędnych korekt w strategii inwestycyjnej, aby maksymalizować zyski i minimalizować ryzyko. Jednak codzienne sprawdzanie, ile się zarobiło, może spotęgować niekorzystne mechanizmy psychologiczne, które zaburzą trafność podejmowanych decyzji.

Inwestorzy, którzy zaglądają codziennie do swojego portfela inwestycyjnego, mają tendencję do traktowania jego składników jako jednorazowych decyzji, niezależnych od całości inwestycji. W efekcie mogą za szybko sprzedawać fundusze, których cena rośnie i za wolno kupować te, które się silnie przeceniły.

Mechanizmy te można ograniczyć, podejmując decyzje nie pod wpływem emocji wywoływanych zwyżkami lub stratami, które notują fundusze w portfelu inwestycyjnym, lecz trzymając się przyjętej wcześniej strategii.

Budowanie portfela inwestycyjnego na KupFundusz.pl

Fundusze inwestycyjne do budowy portfela

Zrozumienie zasad dywersyfikacji, określenie celów inwestycyjnych oraz regularne monitorowanie wyników portfela to jedne z najważniejszych elementów w procesie efektywnego zarządzania inwestycjami.

Na platformie KupFundusz.pl możesz stworzyć zdywersyfikowany portfel inwestycyjny, dzięki dostępowi do wielu funduszy, lokujących kapitał na wielu rynkach i w różne rodzaje aktywów. Spośród nich wybierzesz te dopasowane do Twoich celów finansowych, tolerancji ryzyka, oczekiwań co do potencjalnego zysku oraz horyzontu czasowego inwestycji. Do wyboru masz:

- Fundusze akcji. Mają wysoką zmienność, czyli większe ryzyko potencjalnej straty, ale oferują potencjał wyższych zysków. Ich strategia inwestycyjna polega na inwestowaniu w akcje spółek z różnych sektorów gospodarki i regionów geograficznych.

- Fundusze obligacji. Inwestują w instrumenty dłużne, czyli obligacje skarbowe lub korporacyjne. Obligacje są bardziej stabilne (charakteryzują się niższym ryzykiem), ale mają niższy od akcji potencjał wzrostu. Warto je dodać do swojego portfela, aby zwiększyć stabilność inwestycji, wygenerować regularny dochód i obniżyć ogólne ryzyko w portfelu.

- Fundusze zrównoważone. Łączą inwestycje na rynkach akcji i obligacji, starając się uzyskać odpowiednią równowagę między ryzykiem a potencjalnym zwrotem. To doskonały wybór dla inwestorów, którzy oczekują szerokiej dywersyfikacji.

- Fundusze surowcowe. Koncentrują się na rynkach surowców, takich jak: złoto, ropa naftowa, metale szlachetne, metale przemysłowe, zboża i inne produkty naturalne. Mogą być dobrym sposobem na dywersyfikację portfela inwestycyjnego, ponieważ zwykle reagują na inne czynniki rynkowe, niż te, które wpływają na tradycyjne akcje i obligacje.

Na KupFundusz.pl możesz inwestować bez prowizji w ponad 400 krajowych i luksemburskich funduszy inwestycyjnych z 21 TFI!Ponad 400 funduszy inwestycyjnych bez prowizji!

Narzędzia do budowy portfela

Inwestując na KupFundusz.pl, możesz korzystać z szeregu nowatorskich narzędzi, które pomogą Ci zbudować zdywersyfikowany portfel inwestycyjny.

- W trakcie zakładania konta wypełnij ankietę, na podstawie której przypiszemy Ci jeden z pięciu profili inwestora i wskażemy fundusze do portfela, które będą odpowiadać Twoim celom inwestycyjnym i tolerancji ryzyka.

- Korzystaj ze wskaźników, ocen i narzędzi do analizy funduszy i budowy portfela inwestycyjnego dostępnych na KupFundusz.pl.

- Sprawdź aktualny ranking najlepszych funduszy na KupFundusz.pl do portfela inwestycyjnego.

- Jeśli nie wiesz od czego zacząć, wybierz portfel na start.

- Pamiętaj na KupFundusz.pl nie pobieramy opłat dystrybucyjnych

Anna Zalewska

Anna Zalewska