- W tym artykule:

- Czym są fundusze indeksowe?

- Jak działa fundusz indeksowy?

- Ile wynoszą opłaty w funduszach indeksowych?

- Co to jest tracking difference?

- Porównanie oferty funduszy pasywnych

Coraz więcej osób szuka prostych, tanich i skutecznych sposobów na pomnażanie oszczędności.

Jednym z najpopularniejszych rozwiązań wśród inwestorów długoterminowych są fundusze indeksowe, które umożliwiają inwestowanie w szeroki rynek bez potrzeby codziennego śledzenia notowań czy analizowania spółek.

W tym artykule wyjaśniamy, czym są fundusze indeksowe, jak działają, czym różnią się od funduszy ETF i jak zacząć w nie inwestować.

Czym są fundusze indeksowe?

Strategia zarządzania funduszami indeksowymi polega na naśladowaniu zachowania wybranego indeksu. Zamiast aktywnego wybierania akcji czy obligacji przez zarządzającego funduszem, fundusz indeksowy po prostu kupuje te same papiery wartościowe, które wchodzą w skład danego indeksu – w proporcjach uzależnionych od udziału każdej spółki w indeksie.

Fundusze indeksowe to tradycyjne fundusze inwestycyjne, co oznacza, że:

- nie są notowane na giełdzie,

- są wyceniane raz dziennie, a wycenę z danego dnia poznajemy z opóźnieniem,

- ich jednostki uczestnictwa można nabyć bezpośrednio w towarzystwie funduszy inwestycyjnych lub u dystrybutora, np. na KupFundusz.pl,

- aby w nie zainwestować wystarczy zazwyczaj 100 -200 zł.

Więcej na ten temat przeczytasz tutaj:

Zalety funduszy indeksowych

- Niskie koszty - zarządzający funduszem indeksowym nie muszą aktywnie szukać okazji rynkowych, tylko skupiają się na wiernym odwzorowywaniu zachowania indeksu, co oznacza niższe koszty zarządzania.

- Automatyczne odwzorowanie rynku - zarządzający funduszem indeksowym nie próbują pokonać rynku, tylko go naśladują przez co wyniki tych funduszy są bardziej przewidywalne.

- Szeroka dywersyfikacja - inwestując w jeden fundusz, nabywasz zdywersyfikowany portfel, który odzwierciedla skład wybranego indeksu. Dzięki temu masz dostęp do dziesiątek, a nawet setek papierów wartościowych, które wchodzą w skład indeksu.

- Długoterminowy potencjał wzrostu - fundusze indeksowe odwzorowują rozwijające się rynki i dzięki temu są dobrym rozwiązaniem dla inwestorów, którzy chcą budować kapitał w perspektywie wielu lat.

- Dostępność oferty - aby zacząć inwestować wystarczy kilkaset złotych, nie trzeba również zakładać konta maklerskiego, w przeciwieństwie do funduszy ETF.

Wady funduszy indeksowych

- Brak elastyczności i ochrony przed spadkami - fundusze indeksowe tylko naśladują rynek, więc nigdy nie osiągną lepszych wyników niż sam indeks, który śledzą. Jeżeli spada rynek, fundusz również traci na wartości.

- Brak elastyczności w zarządzaniu portfelem - fundusze indeksowe nie reagują na sytuację rynkową, kryzysy czy bańki spekulacyjne.

- Ponoszenie ryzyka szerokiego rynku - inwestowanie w indeks, to również wybór słabych instrumentów finansowych. Nawet, jeżeli jakaś spółka notuje straty lub stoi w obliczu bankructwa - fundusz nadal trzyma ją w portfelu, dopóki nie wypadnie z indeksu.

Fundusze indeksowe a fundusze ETF – na czym polega różnica?

Zarówno fundusze indeksowe, jak i fundusze ETF należą do grupy funduszy pasywnych, ale nie są tym samym. Główne różnice dotyczą ich konstrukcji prawnej.

Fundusze ETF są dostępne na giełdzie papierów wartościowych - są elementem obrotu giełdowego i można je kupić lub sprzedać w dowolnym momencie, co wiąże się z koniecznością posiadania rachunku maklerskiego.

Oprócz kosztów zarządzania, inwestor musi się więc liczyć z prowizjami maklerskimi, a także opłatami za prowadzenie rachunku oraz kosztami spreadu, czyli różnicy między ceną kupna i sprzedaży funduszu ETF. Minimalna cena jednego certyfikatu ETF wynosi obecnie od kilkudziesięciu do ponad 300 zł w zależności od funduszu.

Więcej na ten temat przeczytasz tutaj:

Fundusze indeksowe a fundusze aktywne – czym się różnią?

Fundusze inwestycyjne zarządzane aktywnie i fundusze indeksowe różnią się w podejściu do inwestowania, co wpływa na koszty, ryzyko oraz potencjalne zyski. Jedne i drugie mają swoich zwolenników. Podjęcie decyzji między tymi dwoma podejściami powinno zależeć od indywidualnych preferencji inwestora i jego profilu ryzyka.

- Inwestorzy wybierają fundusze indeksowe ze względu na ich prostotę i łatwość inwestowania oraz stosunkowo niskie koszty zarządzania w porównaniu do funduszy aktywnie zarządzanych.

- Wyniki funduszy indeksowych są też bardziej przewidywalne, ponieważ inwestują w z góry określoną listę instrumentów finansowych zawartych w indeksie (inwestorzy nabywają zdywersyfikowany portfel).

- Z kolei strategia tradycyjnego funduszu inwestycyjnego polega na aktywnym wybieraniu, kupowaniu i zbywaniu instrumentów finansowych. Celem aktywnego inwestowania jest często „przebicie” benchmarku, czyli osiągnięcie lepszych wyników niż indeks, co może być zaletą.

- Fundusze aktywne mogą oferować większy potencjał zysków, ale za to niosą ze sobą większe ryzyko i wyższe koszty. Muszą mierzyć się z większą zmiennością w zależności od warunków rynkowych i decyzji zarządzającego funduszem, co wymaga intensywnej analizy i monitorowania rynków oraz poszczególnych instrumentów finansowych.

- Fundusze indeksowe zazwyczaj gwarantują wyniki równe wynikowi rynku, oferując niższe opłaty i mniejsze ryzyko, ale bez szansy na znaczące przekroczenie wyników indeksu. Fundusze indeksowe zazwyczaj nie pobierają też opłaty za sukces, czym różnią się od wielu funduszy aktywnych.

Jak działa fundusz indeksowy?

Jedną z największych zalet funduszy indeksowych jest przewidywalność uzyskiwanych wyników.

Fundusze indeksowe dążą do odwzorowania wyników benchmarków, które naśladują np. indeksy giełdowe, tj.: WIG20 TR, S&P500 czy MSCI World. Mogą korzystać z różnych form replikacji indeksu odniesienia, przy czym najczęstsze to:

- replikacja fizyczna - polega na nabywaniu do portfela inwestycyjnego papierów wartościowych tworzących odwzorowywany indeks;

- replikacja syntetyczna - polega na wykorzystaniu kontraktu swapowego na indeksy, czyli inżynierii finansowej do wiernego odwzorowania wzorca.

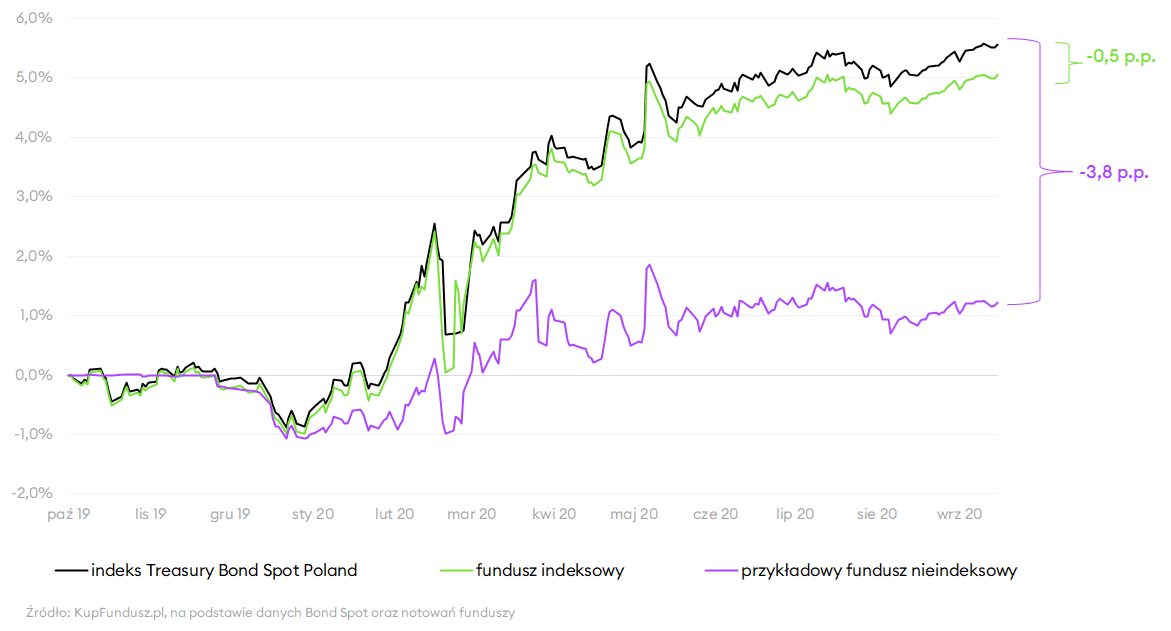

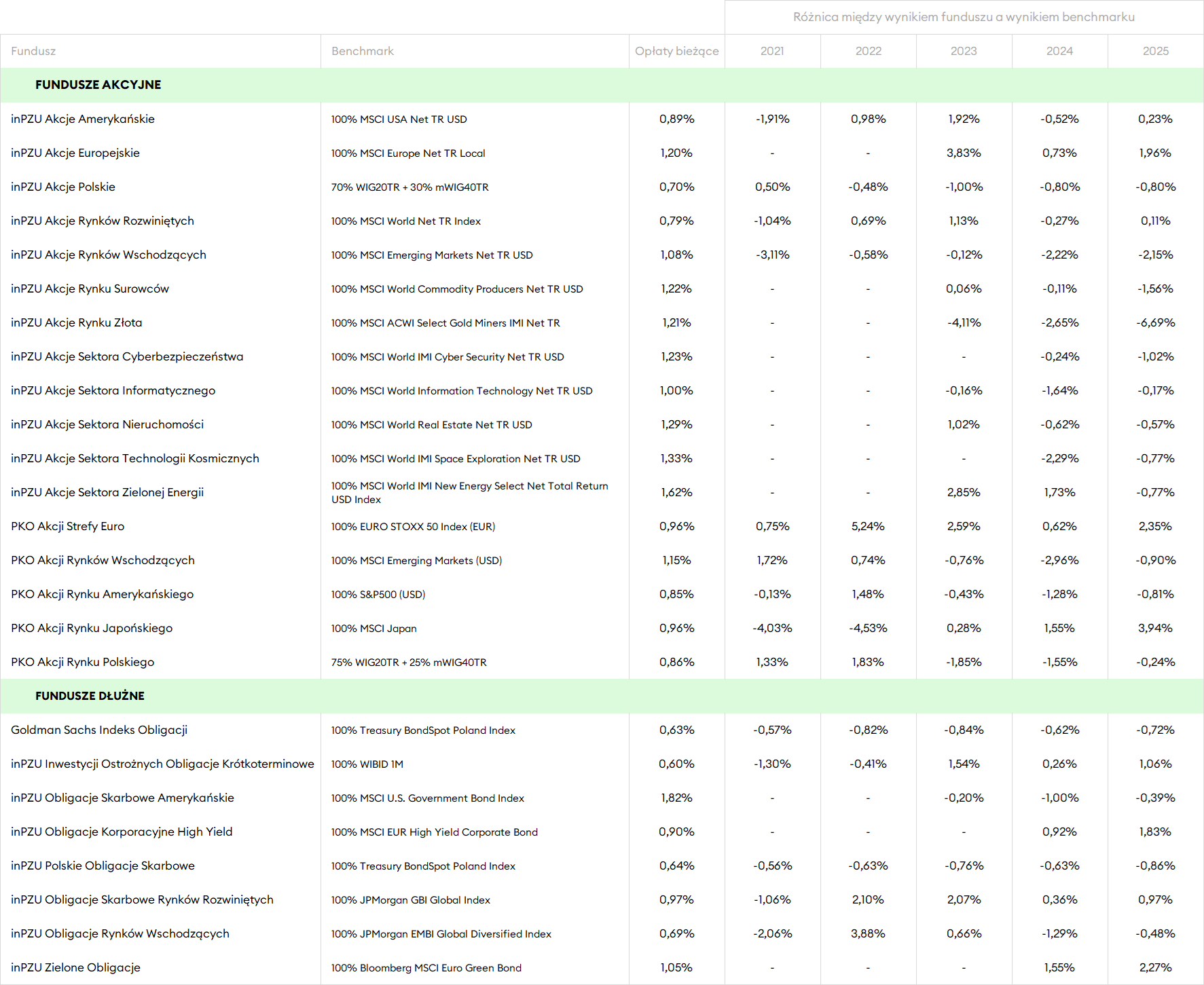

Wyniki funduszy indeksowych na tle benchmarku

Wszystkie fundusze indeksowe oferowane przez krajowe towarzystwa funduszy inwestycyjnych (TFI), w tym oferta funduszy inPZU są dostępne na platformie KupFundusz.pl. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z prospektem informacyjnym oraz dokumentem zawierającym kluczowe informacje.

Na KupFundusz.pl możesz inwestować bez prowizji w ponad 400 krajowych i luksemburskich funduszy inwestycyjnych z 21 TFI!Ponad 400 funduszy inwestycyjnych bez prowizji!

Ile wynoszą opłaty w funduszach indeksowych?

W przypadku inwestycji w tradycyjne fundusze indeksowe musimy być przygotowani na przynajmniej dwa rodzaje opłat.

Jedną z nich jest opłata dystrybucyjna, pobierana w momencie wpłacania środków na rachunek funduszu. Jej poziom zależy m.in. od rodzaju funduszu oraz od dystrybutora, czyli firmy za pośrednictwem której inwestujesz w fundusze inwestycyjne. Na KupFundusz.pl nie są pobierane opłaty dystrybucyjne, niezależnie od wybranego funduszu inwestycyjnego.

Jednak w długim terminie to nie opłata dystrybucyjna jest najważniejsza. Kluczowe są bowiem opłaty bieżące obciążające aktywa funduszu (w tym: opłata stała za zarządzanie, koszty transakcyjne oraz inne opłaty i prowizje). Opłaty te naliczane są w każdym dniu wyceny, wpływając bezpośrednio na wyniki funduszu. A niższe koszty oznaczają dla inwestora lepsze wyniki.

Jedną z najważniejszych zalet funduszy indeksowych są niskie opłaty za zarządzanie. W przypadku funduszy indeksowych dostępnych na KupFundusz.pl wynoszą one od 0,49% do 2,0%. W praktyce za tanie uważamy fundusze, które dla strategii dłużnych pobierają mniej niż 0,7% za zarządzanie w skali roku, a dla strategii akcyjnych mniej niż 1,0%.

Kolejną istotną cechą funduszy indeksowych jest brak tzw. success fee czyli opłaty za sukces. W przypadku funduszy zarządzanych aktywnie aż 59% rozwiązań oprócz opłaty stałej za zarządzanie pobiera również opłatę zmienną.

Opłaty w funduszach indeksowych na KupFundusz.pl

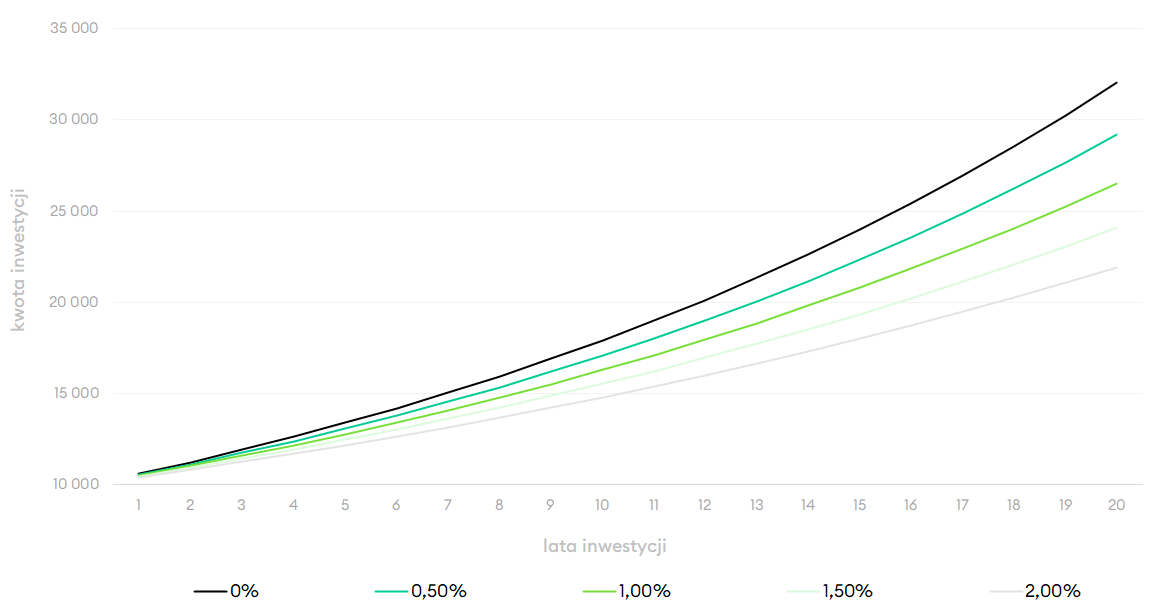

Wpływ niskich opłat na wyniki funduszy indeksowych

Wpływ kosztów na wyniki najlepiej widać w dłuższych horyzontach inwestycyjnych. Przy założeniu, że fundusz zarabia 6% brutto rocznie, po 10 latach przy zerowych kosztach zyskuje 79%. Przy kosztach na poziomie 1% - zysk wynosi 63%, a opłacie na poziomie 2% - zyskuje zaledwie 48%. Im dłuższy horyzont inwestycyjny, tym te różnice są jeszcze większe.

Inwestycja w fundusz indeksowy przy różnych poziomach opłaty stałej za zarządzanie

Ile można zaoszczędzić w 10 i 20 lat, wybierając tanie fundusze indeksowe?

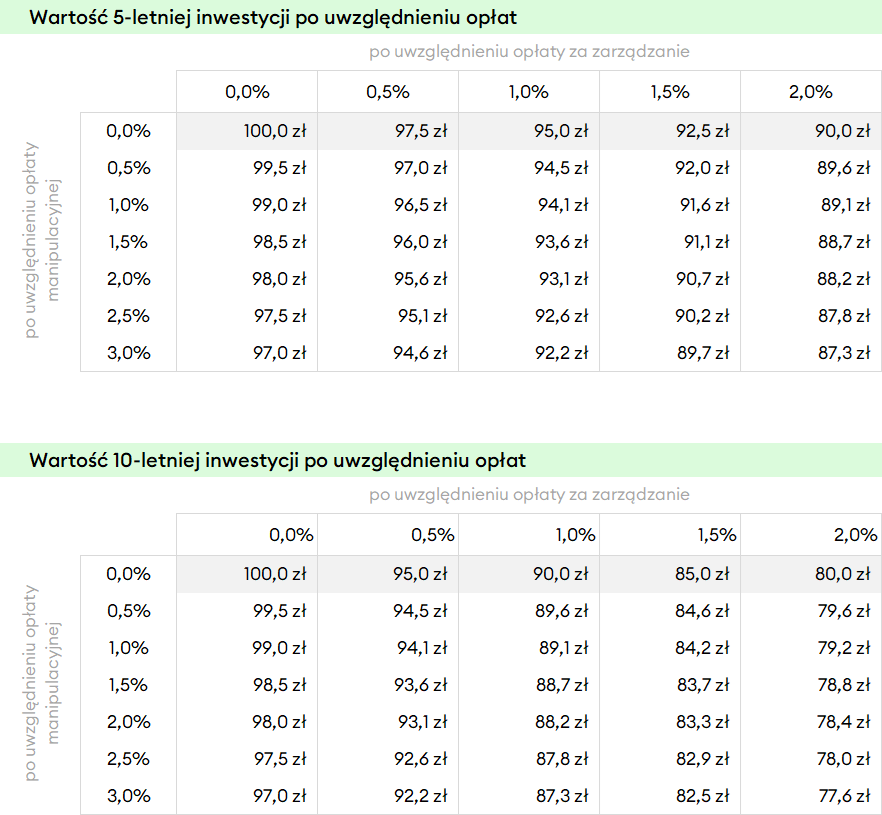

Wpływ opłat na wyniki widać na przykładzie funduszu, w którym zarówno opłata dystrybucyjna, jak i opłata stała za zarządzanie wynoszą 2%.

Załóżmy, że ulokowaliśmy 100 zł na pięć lat, a cena jednostki uczestnictwa nie uległa zmianie (rynkowa stopa zwrotu wyniosła 0%). Ze 100 zł na starcie w momencie zakupu jednostek pozostaje nam 98 zł (po uwzględnieniu opłaty manipulacyjnej). Następnie fundusz co roku pobiera 2% opłaty za zarządzenie liczonej od 98 zł, co po 5 latach inwestycji daje nam jedynie 88 zł. Przy wydłużeniu okresu inwestycji do 10 lat, ze 100 zł na starcie przy opłacie manipulacyjnej i za zarządzanie na poziomie 2%, na koniec inwestycji otrzymamy 78 zł.

Wpływ opłat na wyniki funduszu inwestycyjnego

Co to jest tracking difference?

W przeciwieństwie do funduszy aktywnych, w których zarządzający walczą o pobicie indeksów (alfa), w funduszach indeksowych to odwzorowanie wyników benchmarku jest najważniejsze. Rolą zarządzającego jest zbudowanie portfela o jak najmniejszym błędzie odwzorowania (tracking error).

Łatwiejszą w interpretacji i znacznie prostszą miarą jest tracking difference (TD), czyli po prostu różnica odwzorowania.

Do wyliczenia tracking difference wystarczą notowania funduszu i notowania indeksu z początku i końca analizowanego okresu.

Fundusze indeksowe vs benchmarki

Porównanie oferty funduszy pasywnych

Główne różnice pomiędzy funduszami indeksowymi dostępnymi na KupFundusz.pl a ETF-ami dostępnymi u robodoradców to zakres usługi i konstrukcja prawna oferowanych instrumentów finansowych.

- Doradztwo. Na KupFundusz.pl klient sam buduje portfel, dobierając do niego fundusze indeksowe według własnego uznania. Robodoradcy zarządzają portfelem funduszy pasywnych w imieniu klienta, dopasowując go do profilu klienta i pobierając za to dodatkową opłatę. Aby utrzymać docelowe proporcje portfela, robodoradcy rebalansują portfel - sprzedając zyskowne ETF-y i dokupują te o niższym udziale w portfelu.

- Oferta. Robodoradcy tworzą portfele oparte na funduszach ETF, a KupFundusz.pl dostarcza gotowe parasolowe fundusze indeksowe.

- Opłaty. Robodoradcy pobierają opłaty dystrybucyjne, a fundusze indeksowe na KupFundusz.pl są oferowane bez tych opłat.

- Koszty Fundusze indeksowe na KupFundusz.pl w szczególności z oferty inPZU charakteryzują się niższymi łącznymi kosztami dla inwestorów. Choć ETF-y mają niskie opłaty za zarządzanie (średnio <0,2%, łączne koszty ~0,3%), to dodatkowy koszt zarządzanie portfelem (np. 1,0–1,2%) i prowizje maklerskie podnoszą całkowity koszt do 1,3–1,5%. Fundusze inPZU mają stałą opłatę za zarządzanie – 0,5%. Po doliczeniu innych kosztów, całkowite opłaty mieszczą się w przedziale 0,57–1,65% rocznie – w zależności od funduszu. To nadal mniej niż w typowych funduszach aktywnych. Co ważne, to jedyny koszt.

- Podatki. W przypadku funduszy indeksowych na KupFundusz.pl rebalancing leży po stronie klienta, ale ma to zalety. Robodoradcy przy rebalansingu sprzedają ETF-y, co generuje podatek od zysków kapitałowych co roku i obniża wyniki inwestycji. Fundusze indeksowe inPZU są częścią funduszu parasolowego – przenoszenie środków między subfunduszami nie rodzi obowiązku podatkowego. Podatek od zysków kapitałowych płacony jest dopiero przy wyjściu z inwestycji, co daje przewagę podatkową, szczególnie w długim horyzoncie. Podatek płaci się dopiero przy sprzedaży jednostek uczestnictwa funduszu parasolowego. Kwestie podatkowe dają więc ogromną przewagę funduszom indeksowym działającym pod jednym parasolem (np. inPZU).

- Zabezpieczenie walutowe. Fundusze inPZU inwestujące za granicą oferują zabezpieczenie walutowe do PLN. To duża różnica względem ETF-ów u robodoradców, które zwykle takiego zabezpieczenia nie mają. W funduszach obligacji hedging zmniejsza zmienność – w funduszach akcji opinie są podzielone. Dla części inwestorów brak zabezpieczenia to szansa na dodatkowy zysk, ale inni wolą mieć stabilne wyniki niezależne od kursu walut. Naszym zdaniem hedging ogranicza ryzyko kursowe i może przynieść zysk, szczególnie gdy stopy procentowe w Polsce są wyższe niż w USA lub strefie euro.

Anna Zalewska

Anna Zalewska