- W tym artykule:

- Co to jest dywersyfikacja portfela inwestycyjnego?

- Na czym polega dywersyfikacja w funduszach inwestycyjnych?

- Dywersyfikacja portfela a ryzyko inwestycyjne

- Jak dywersyfikować portfel inwestycyjny?

- Narzędzia do dywersyfikacji portfela inwestycyjnego

Co to jest dywersyfikacja portfela inwestycyjnego?

Nie wsadzaj wszystkich jajek do jednego koszyka – to jedna z najczęściej powtarzanych zasad dotyczących inwestowania kapitału na rynkach finansowych.

Tym właśnie jest dywersyfikacja portfela inwestycyjnego – złotą zasadą stosowaną przez rzesze inwestorów na całym świecie, w szczególności polecaną początkującym inwestorom. Na czym polega dywersyfikacja?

Zróżnicowanie inwestycji ma na celu taki podział kapitału, aby poszczególne części portfela miały różny poziom i charakter ryzyka.

Strategia dywersyfikacji sprawdza się w przypadku różnego rodzaju portfeli inwestycyjnych, zarówno zbudowanych z tradycyjnych instrumentów finansowych, tj. akcje i obligacje, fundusze ETF, jak i bardziej skomplikowanych, np. surowce, nieruchomości, metale szlachetne, dzieła sztuki, przedmioty kolekcjonerskie, złoto inwestycyjne czy kontrakty na giełdzie.

Inwestorzy stosują dywersyfikację portfela, aby ograniczyć ryzyko przy jednoczesnym skupieniu się na realizacji celu inwestycyjnego (dywersyfikacja ryzyka).

Rozdzielenie pieniędzy pomiędzy różne klasy aktywów ma na celu włączenie do portfela składników, które mogą zachowywać się w odmienny sposób w różnych sytuacjach na rynku.

Dzięki temu możemy zabezpieczyć nasze fundusze przed nagłym spadkiem wartości, czyli zmniejszyć ryzyko inwestycyjne portfela.

Na ogół inwestorzy decydują się podzielić portfel, tak by obejmował różne klasy aktywów pod względem wysokości ryzyka - bardziej i mniej ryzykowne. Polega to na połączeniu ryzykownych instrumentów, np. akcji z nieco bezpieczniejszymi, m.in. obligacjami.

Ich stosunek powinien różnić się w zależności od indywidualnej skłonności do podejmowania ryzyka. Straty w przypadku jednego aktywa rekompensują wówczas zyski z innego.

Więcej na ten temat przeczytasz tutaj:

Na czym polega dywersyfikacja w funduszach inwestycyjnych?

W przypadku funduszy inwestycyjnych możemy wyróżnić dwa podejścia do dywersyfikacji portfela:

Dywersyfikacja funduszu

Każdy fundusz inwestycyjny jest z założenia zdywersyfikowany. Oznacza to, że fundusze nigdy nie inwestują wszystkich powierzonych środków w jeden konkretny instrument finansowy, np. akcje tylko jednej spółki. Takie ograniczenia są wprowadzone na poziomie konstrukcji prawnej funduszu i jego strategii inwestycyjnej.

Celem funduszy jest dążenie do uzyskania jak najlepszych wyników ze zdywersyfikowanego portfela inwestycji. Dlatego wybierając fundusze inwestycyjne, zawsze masz zapewnioną dywersyfikację, przynajmniej na poziomie rodzaju funduszu, w jaki inwestujesz.

Fundusze mogą dywersyfikować swoje inwestycje wg różnych kryteriów:

- rodzajów instrumentów finansowych, np. akcji, obligacji skarbowych, obligacji korporacyjnych, mieszane, itd.

- obszarów geograficznych, np. polskich akcji, rynków wschodzących, globalnych obligacji (dywersyfikacja geograficzna),

- branż i sektorów, np. złota, nowych technologii, nieruchomości (dywersyfikacja branżowa).

Więcej na ten temat przeczytasz tutaj:

Jeżeli jednak wszystkie pieniądze zainwestujesz w jeden fundusz np. fundusz akcji, który nagle straci na wartości, to odbije się to na całym zainwestowanym kapitale. W portfelu nie będzie niczego, co mogłoby uchronić Twoją inwestycję.

Dlatego warto zadbać o dywersyfikację inwestycji na poziomie portfela funduszy, czyli różnych klas aktywów.

Na KupFundusz.pl możesz inwestować bez prowizji w ponad 400 krajowych i luksemburskich funduszy inwestycyjnych z 21 TFI!Ponad 400 funduszy inwestycyjnych bez prowizji!

Dywersyfikacja portfela

Dywersyfikacja portfela funduszy polega na podziale środków pomiędzy fundusze inwestujące w różne aktywa (np. fundusze akcji, fundusze obligacji, fundusze surowcowe) lub różne rynki (np. fundusze akcji europejskich, fundusze obligacji amerykańskich).

W myśl tej zasady zdywersyfikowany portfel inwestycyjny powinien posiadać takie składniki, które w różny sposób odpowiedzą na zmiany na rynku. Jeżeli na przykład fundusz akcji mocno straci, to możemy liczyć na to, że fundusz obligacji zachowa się lepiej i przynajmniej w części uchroni wartość i wynik Twojej inwestycji, co w konsekwencji prowadzi do bardziej stabilnych wyników finansowych.

Jedną z metod dywersyfikacji portfela jest także inwestowanie w mniej typowe aktywa. Przykładem są fundusze inwestujące w instrumenty oparte o cenę złota, które z reguły zachowują się odmiennie niż fundusze inwestujące w akcje i obligacje. Dzięki dywersyfikacji ewentualne straty poniesione na jednym rynku, są często w mniejszym lub większym stopniu kompensowane przez zyski odnotowane na innym.

Dobrym pomysłem jest także nabywanie jednostek uczestnictwa różnych funduszy o zbliżonej strategii. Co prawda takie fundusze są narażone na podobne czynniki ryzyka, ale mogą one ich dotyczyć w innym stopniu. Nie ma bowiem dwóch funduszy inwestycyjnych, które w swoich portfelach miałyby dokładnie te same instrumenty finansowe, np. akcje pojedynczych spółek w tych samych proporcjach. Należy jednak pamiętać, że koncentracja na jednym obszarze rynku wiąże się z wyższym ryzykiem, nawet w przypadku rozdysponowania środków między różne fundusze.

Dywersyfikacja portfela a ryzyko inwestycyjne

Przyszłe zyski z inwestycji zależą od wielu czynników, także tych, których przewidzieć się nie da. Dywersyfikacja portfela nie zawsze zagwarantuje dodatnią stopę zwrotu, ale w pewnym stopniu zabezpieczy go przed gwałtownymi zmianami wartości.

Początkujący inwestorzy często uważają, że im więcej funduszy wybiorą tym ich portfel stanie się bardziej bezpieczny. Tymczasem na początek 4-5 funduszy w portfelu całkowicie wystarczy. Trzeba pamiętać, że każdy dobrze zdywersyfikowany portfel wymaga obserwowania i reagowania na zmieniające się otoczenie rynkowe.

Poziom dywersyfikacji powinien być dopasowany do własnych możliwości i potrzeb, aby nie stracić kontroli nad inwestycją. A przy dokonywaniu zmian w portfelu nie należy kierować się emocjami.

Więcej na ten temat przeczytasz tutaj:

Jak dywersyfikować portfel inwestycyjny?

- Sprawdź, w jaki rodzaj aktywów inwestuje fundusz i jaki ma poziom ryzyka.

- Upewnij się, że wybrany przez Ciebie fundusz jest zgodny z Twoim profilem inwestora.

- Wybierz najpierw te fundusze, które pomogą Ci w realizacji celu, a następnie dobierz te, które mają ustabilizować wynik i chronić portfel przed zmianami rynkowymi.

- Podziel swój kapitał na mniejsze części lub rozważ regularne np. miesięczne wpłaty, dzięki temu będziesz kupować jednostki funduszy w różnym czasie i Twoja inwestycja będzie mniej podatna na zmiany wartości.

- Obserwuj wynik portfela, sprawdzaj czy fundusze zachowują się zgodnie z Twoim planem. Zmieniaj, jeżeli uznasz je za konieczne.

Zastanawiasz się co zrobić z pieniędzmi w związku z inflacją? Chcesz rozpocząć inwestowanie, ale nie wiesz jak się do tego zabrać? Wybierz “Portfel Funduszy na Start”!Załóż swój pierwszy portfel inwestycyjny

Narzędzia do dywersyfikacji portfela inwestycyjnego

Kreator portfela

Klienci KupFundusz.pl mogą zbudować zdywersyfikowany portfel inwestycyjny dostosowany do ich profilu inwestycyjnego, czyli do oczekiwanych zysków i tolerowanych strat, korzystając z Kreatora portfela. Jest on dostępny dla zalogowanych użytkowników platformy.

Kreator portfela to proste w obsłudze narzędzie. Jego pierwszym etapem jest ankieta inwestycyjna. Algorytm na podstawie odpowiedzi udzielonych przez inwestora ustala jego profil inwestycyjny i przedstawia listę funduszy, inwestujących w różne klasy aktywów, na których warto się skoncentrować, aby zbudować zdywersyfikowany portfel inwestycyjny.

- Portfel jest zgodny z oczekiwaną przez inwestora stopą zwrotu.

- Uwzględnia tolerowane przez inwestora ryzyko ponoszenia krótkoterminowych i długoterminowych strat.

- Bierze pod uwagę dotychczasowe doświadczenie w inwestowaniu i planowaną długość inwestycji.

- Dobrane fundusze należą do różnych grup pod względem kierunków geograficznych oraz różnych klas aktywów, w które inwestują.

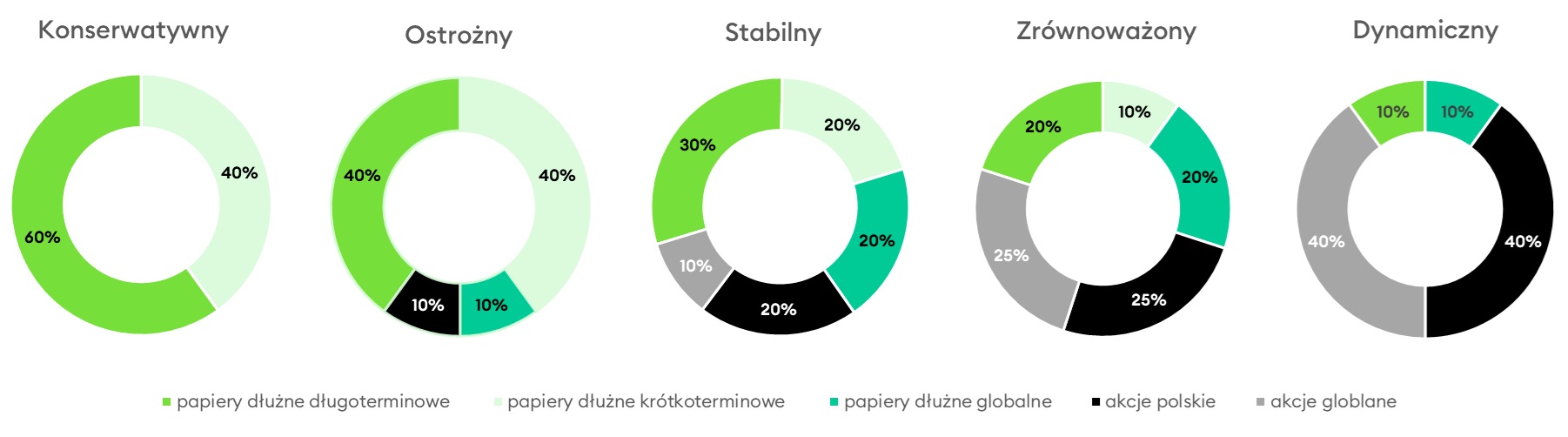

Portfele inwestycyjne na KupFundusz.pl

Inwestor określając swój profil inwestycyjny dowiaduje się również:

- jaki maksymalny, minimalny oraz średni zysk generował portfel przez ostatnie 20 lat,

- jakie są średnie stopy zwrotu portfela dla różnych okresów inwestycyjnych,

- jakie jest prawdopodobieństwo osiągnięcia określonych zysków w zależności od czasu inwestycji.

Dzięki zachowaniu proporcji w podziale oszczędności proponowanych dla przypisanego inwestorowi profilu może on zakładać, że w zadeklarowanym przez niego terminie inwestycja będzie zachowywała się w sposób zbliżony do oczekiwań. Oczywiście historyczne wyniki nie są gwarancją przyszłych stóp zwrotu, jednak pozwalają one oszacować, jak dany portfel może radzić sobie w różnych warunkach rynkowych.

Rynki docelowe

Rynki docelowe to narzędzie na KupFundusz.pl, badające zgodność przyszłego portfela inwestycyjnego, który powstanie w wyniku zrealizowania zleceń kupna funduszy, z aktualnym profilem inwestora. Narzędzie weryfikuje wpływ każdego zlecenia zakupu funduszu na portfel inwestora.

Jeżeli wybrany fundusz jest zbyt ryzykowny lub powoduje, że udział poszczególnych funduszy w portfelu odbiega wyraźnie od portfela modelowego, inwestor jest o tym informowany. Dzięki temu poziom ryzyka i dywersyfikacja portfela są zawsze kontrolowane.

Anna Zalewska

Anna Zalewska